Las empresas se encuentran en un contexto global complejo para realizar negocios. Si bien la pandemia quedó atrás en la mayoría de las regiones, aún hay problemas con las cadenas de suministros. Además, la inflación, la suba de tasas y la invasión de Rusia a Ucrania generó más desequilibrios en las principales economías del mundo.

De todas formas, existen compañías que aprovechan este difícil marco para realizar operaciones que mejoren su posicionamiento estratégico de cara a los próximos años. Un ejemplo de esto se observa en el mercado global de fusiones y adquisiciones estratégicas, conocido comúnmente como M&A Market, que no alcanzó los niveles del 2021 pero sí estableció cifras similares a la pre pandemia en 2022.

Según el informe del sector llevado a cabo por Bain & Company, el mercado de acuerdos estratégicos cerró en US$ 2.6 billones, una disminución del 32% desde el máximo histórico de 2021. Además, los volúmenes generales de acuerdos cayeron un 9% y se mantuvieron estables durante los últimos meses de 2022, particularmente en acuerdos de tamaño pequeño a mediano.

“Cuando miramos datos históricos y la evolución a lo largo del tiempo, lo que vemos típicamente es que pasada una crisis siempre viene un movimiento bastante importante”, explica Felipe Cammarata, Partner en Bain & Company, a Forbes Argentina. Y agrega al respecto: “Eso se observó con claridad luego de la crisis provocada por la pandemia que desencadenó un incremento importante de M&A”.

Cuál es la situación de los M&A en la Argentina

En el análisis que realiza Cammarata al observar las tendencias del informe, la región latinoamericana se posiciona con gran ventaja sobre el riesgo. La necesidad de reconstruir las cadenas de suministro y obtener nuevas fuentes de energía, genera que países como México, Brasil, Colombia y Argentina sean observados por compañías de todos los sectores productivos.

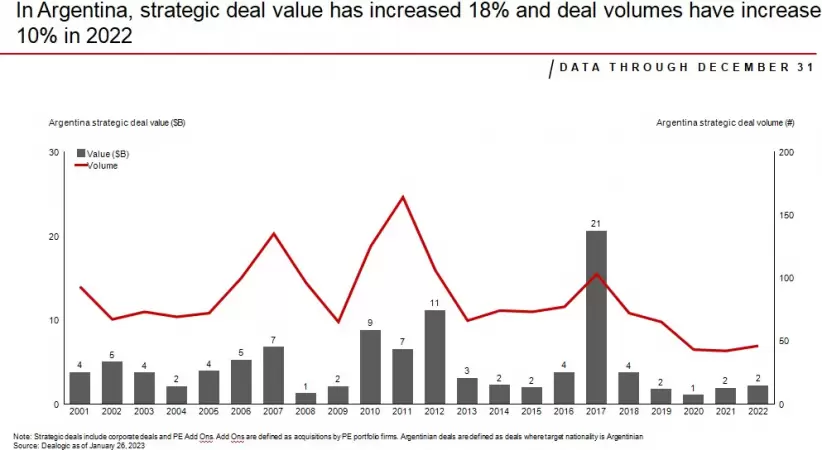

En el caso de Argentina el valor de los acuerdos estratégicos ha aumentado un 18% y los volúmenes de acuerdos han aumentado un 10% en 2022. El principal rubro donde se nota esto es el de energía y el capital destinado suele ser extranjero. De hecho, el informe de Bain & Company arroja que el mayor acuerdo de M&A que se hizo en el país durante el 2022 fue en la industria del Litio con la empresa china Ganfeng Lithium Co Ltd desembolsando 962 millones de dólares para adquirir LitheA Inc, propietaria de minas de litio.

“Cuando miramos las adquisiciones más importantes en la región, el sector que tiene más movimiento es el de energía y recursos naturales”, afirma Cammarata. “En un momento donde se observa una mayor demanda de commodities relacionados a energía y seguridad energética, al final del día la región termina siendo un target y muy fuerte por toda la disponibilidad de recursos que tiene. Algo similar pasa con la agricultura ya que Argentina tiene mucha producción de otros productos relevantes para los próximos años”.

En este contexto, un sector que se ha visto perjudicado por la incertidumbre fue el del consumo y no se registraron tantos M&A como en años anteriores. “Y cuando miramos la parte de tecnología, lo que vemos es una tendencia de crecimiento en el volumen de transacciones. Sin embargo, son transacciones chicas en comparación al sector de energía por ejemplo. De todas formas, el volumen de transacciones para empresas de tecnología es alto y el foco es la adquisición de capacidades, del talento que hay en la región”, asegura el Partner de Bain & Company.

Qué esperar para los M&A en 2023

En Bain & Company no esperan que el mercado de M&A tenga una explosión o incremento importante en 2023. “Es un año difícil de prever por varios motivos que generan inestabilidad pero creemos que será parecido al año pasado. Pero cuando miramos a mediano plazo, es relativamente positiva la perspectiva tanto por este paso donde vimos un incremento luego de la crisis como por la intención de los inversores de buscar a Latinoamérica. Quizás impacte más en países como México pero también se verá en Argentina”, reflexiona Cammarata.

En ese sentido, la sustentabilidad se posiciona como una de las principales preocupaciones de las empresas y, por los recursos naturales disponibles, Latinoamérica podría verse beneficiada en ese sentido. “La región tiene un rol importante en temas de transición energética y alimentos. Por lo tanto, es muy probable que a mediano plazo haya más capital e inversión en M&A para este lado”, destaca Cammarata.

Para lograr capitalizar esto, es importante que las naciones de la región generen confianza a los inversores. En el caso de Brasil, donde se controló mejor la inflación, esto se observa con mayor claridad y en un momento donde los activos no solo solo son atractivos por su potencial sino también por su menor precio comparado a otra regiones, la confianza se vuelve un aspecto central para obtener capital en el sector M&A.

Finalmente, Cammarata indica que la primera mitad del 2022 sea “lenta” en lo que respecto a M&A y la actividad se acelere en la segunda parte del año. “Los sectores que seguirán creciendo son aquellos industriales como manufactura, energía y recursos naturales. Por la incertidumbre e inflación, el sector consumo seguirá más lento en comparación”, concluye el especialista.