Los debates en curso sobre la salud de la economía estadounidense son inquietantemente similares al discurso que condujo a la Gran Recesión, escribió el miércoles el estratega jefe de mercados cuantitativos de JPMorgan en una nota a los clientes, una ominosa advertencia mientras la Reserva Federal, Wall Street y Main Street por igual cruzan los dedos para que la economía tenga un aterrizaje suave.

Las condiciones actuales del mercado "riman con 2008", según un grupo de JPMorgan dirigido por Marko Kolanovic, que cita en concreto el rápido aumento de las tasas de interés y el sentimiento relativamente alcista que prevalece entre los inversores a pesar de una larga lista de señales preocupantes.

"Al entrar en la crisis de 2007, los inversores discutían exactamente los mismos temas que hoy: la pausa de la Reserva Federal, la resistencia de los consumidores, el aterrizaje suave, la solidez del empleo", señaló Kolanovic, reproduciendo una nota de enero de 2007 de su banco en la que advertía sobre el impacto persistente de la subida de tasas para demostrar su punto de vista.

El mercado bursátil y la economía estadounidense acabaron desplomándose hace 15 años, un escenario calamitoso que la mayoría de los expertos no prevén, pero Kolanovic afirma que varias señales son más urgentes hoy que entonces, como un aumento cinco veces mayor de la tasa de los fondos federales en los últimos 18 meses en comparación con la subida de tasas entre 2002 y 2008, un endurecimiento más global de la política monetaria y un impacto "desproporcionado" de la subida de tasas en las empresas más pequeñas.

En su evocación de 2008, Kolanovic no menciona el colapso bancario de ese año, al que se aludió mucho durante la serie de quiebras bancarias de alto nivel de la pasada primavera. "Esto es diferente a 2008", aseguró en marzo la Secretaria del Tesoro, Janet Yellen, que fue una alta funcionaria de la Reserva Federal durante la Gran Recesión.

Kolanovic sugiere que varios factores -como que los consumidores tengan más ahorros y que los compradores de viviendas y los prestatarios corporativos estén bloqueados en préstamos a tasas mucho más bajas disponibles en la actualidad- están provocando "retrasos" para ver el pleno impacto de las subidas de tasas.

El pesimista Kolanovic sugiere a los clientes que eviten las inversiones en renta variable y crédito en favor de la renta fija "mientras las tasas de interés permanezcan en territorio profundamente restrictivo y persista el exceso de riesgos geopolíticos", en referencia a la actual guerra de Rusia en Ucrania y otros disturbios mundiales que han disparado los precios del petróleo y otras materias primas.

¿Oasis en medio del desierto?

"¿Puede la IA cambiar la economía y compensar el impacto negativo de la inflación y las tasas de interés? Creemos que no", escribió Kolanovic.

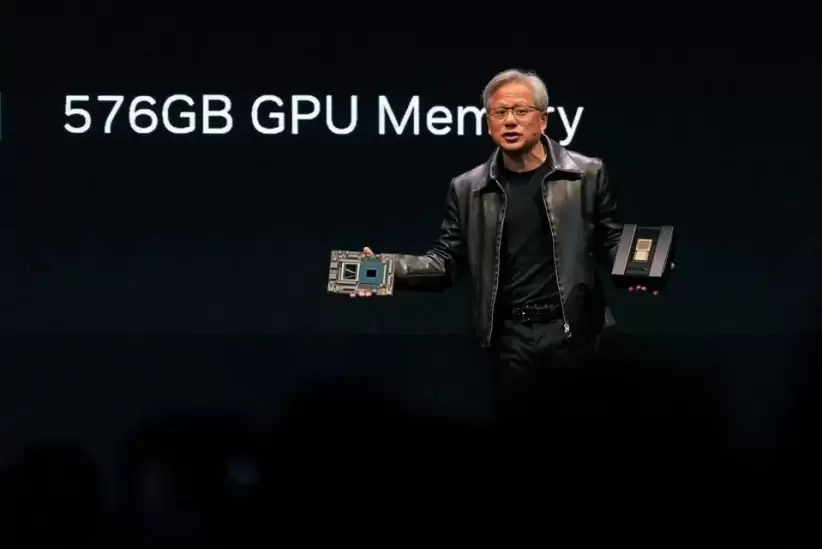

Durante el primer semestre de este año, los principales índices bursátiles estadounidenses recortaron casi todas sus pérdidas de 2022 asociadas al rápido cambio de la política monetaria gracias, en gran medida, a una subida de 4,1 billones de dólares en las valoraciones de mercado de siete grandes empresas tecnológicas expuestas a la IA, como Nvidia y Apple.

Kolanovic tachó esta subida de "especulativa", y los últimos meses han sido mucho menos amables con las operaciones de IA, con el Nasdaq, de gran peso tecnológico, perdiendo más de un 5% durante el tercer trimestre.

Cómo le va a los principales índices de Estados Unidos

El promedio industrial Dow Jones, el S&P 500 y el Nasdaq registraron el año pasado sus peores años desde 2008, al abandonar la Fed su política de tipos cercanos a cero para combatir la inflación. La tasa de los fondos federales, que determina los costos de los préstamos a un día entre bancos pero influye mucho en todos los costos de endeudamiento, se sitúa entre el 5,25% y el 5,5%, su nivel más alto desde 2001.

En su reunión de la semana pasada, el Comité Federal de Mercados Abiertos votó a favor de mantener las tasas estables, pero pronosticó que se situarán en torno al 4% a finales de 2025, lo que indica que el entorno poco propicio para los préstamos durará mucho tiempo.

*Con información de Forbes US.