Si sos un inversor de dividendos empedernido (¡como yo!), es probable que hayas visto las grandes ganancias que la gente está cosechando en acciones de IA... y te hayas resignado a perderte todo el asunto. Después de todo, la mayoría de las acciones de IA, como Alphabet (GOOGL) y NVIDIA (NVDA), rinden un 0% (¡o casi!). Y simplemente exigimos un dividendo antes de comprar nada.

La buena noticia es que no tenemos por qué perdérnoslo, sino que vamos a subir un piso desde las opciones de "primer nivel" que la mayoría de la gente compra hasta el "ático" de las inversiones en IA: ¡los fondos cerrados (CEF) centrados en la tecnología!

Lo bueno de los CEF es que, al apostar por estos fondos de alto rendimiento (las retribuciones superiores al 8% son habituales en la tierra de los CEF), no tenemos que vender las acciones de primera clase que poseemos actualmente.

Esto se debe a que existen CEF, como uno de los dos que les mostraré en breve, que poseen las Microsofts y las NVIDIA del mundo. Así que sólo tenemos que "intercambiar" nuestras participaciones actuales de estas acciones por estos CEFs en su lugar.

En segundo lugar, obtendremos dividendos mucho mayores por hacerlo: los dos CEF que aparecen a continuación rinden en torno al 10%, y uno de ellos incluso paga dividendos mensualmente.

Y en tercer lugar, muchos CEF, incluidos los dos siguientes, cotizan con descuentos sobre el valor liquidativo (NAV, o el valor de sus carteras subyacentes). Estos acuerdos sólo existen con los CEF y, gracias a ellos, podemos comprar las participaciones de estos fondos con gangas que simplemente no están disponibles en el mercado abierto.

Con eso, vamos a sumergirnos en los dos tickers que tengo para vos hoy: uno es un fondo de gran capitalización que mantiene a todos los "niños populares" del mundo de la IA. El otro es un CEF más agresivo repleto de empresas menos conocidas que fabrican el hardware en el que se basa la IA o que están preparadas para obtener beneficios a medida que la IA haga que sus operaciones sean más eficientes.

CEF de IA #1: Las mejores acciones de IA de primera clase, pero con una rentabilidad del 10

En el lado de las grandes capitalizaciones, considerá el Liberty All-Star Equity Fund (EE.UU.), que podría parecer un ajuste extraño con la IA en un primer momento, ya que se puso en marcha antes de que Internet fuera una cosa, allá por 1987.

Sin embargo, este fondo con un rendimiento del 10,2% (¡!) evolucionó con los tiempos, ofreciendo a sus inversores una rentabilidad total superior al 2.900% en ese periodo.

En la actualidad, nos ofrece una ruta directa y de alto rendimiento a las mejores empresas de gran capitalización para beneficiarse de la IA, con Microsoft (MSFT), Amazon.com (AMZN), NVIDIA (NVDA) y Alphabet (GOOGL) como cuatro de sus cinco principales participaciones.

En total, USA tiene un peso del 22% de su cartera en tecnología, pero también tiene un buen ángulo en las empresas que se beneficiarán a medida que integren la IA en sus operaciones, como el rey de procesamiento de pagos Visa (V) y el gestor de activos Charles Schwab (SCHW).

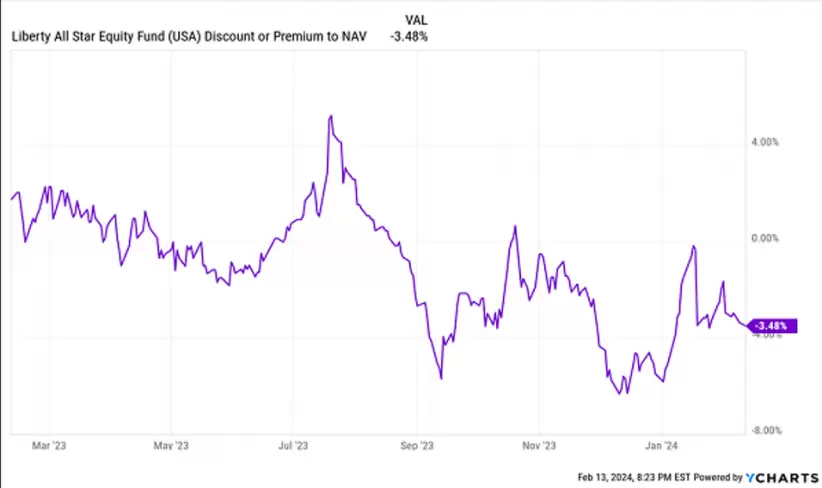

En el momento de redactar este artículo, USA no ofrece un gran descuento "de cabecera", del 3,5%, pero, como se puede ver a continuación, se adentra en territorio premium -a veces muy premium- con regularidad:

Una cosa a tener en cuenta con USA es que paga dividendos a un tipo fijo en relación con su NAV (10%), por lo que la cantidad que reciba cada año flotará un poco. Pero no nos importa, dada la trayectoria del fondo a largo plazo. Si de vez en cuando tenemos que aceptar que una parte mayor de nuestra rentabilidad sea una ganancia de precio, que así sea.

CEF de IA #2: Un fondo que paga el 10,3% para inversores más agresivos

Si deseás un descuento mayor y una inversión más agresiva, considerá el Neuberger Berman Next Generation Connectivity Fund (NBXG), que cotiza hoy un 16,7% por debajo de su valor liquidativo.

Acá no encontrarás las NVIDIA y Microsofts del mundo. En su lugar, la cartera de NBXG alberga acciones como Monolithic Power Systems (MPWR), que fabrica chips destinados a mejorar la eficiencia energética, algo que los sistemas con IA -un notorio devorador de energía- van a necesitar en abundancia.

También encontrarás otros fabricantes de chips (y beneficiarios de la IA), como Applied Materials (AMAT). Mientras tanto, otro de los principales acciones, el fabricante de software fiscal Intuit (INTU), sólo se beneficiará a medida que la IA se integre en sus ofertas, al igual que el software de gestión empresarial basado en la nube de ServiceNow (NOW).

NBXG tuvo la mala suerte de lanzarse en el verano de 2021, justo antes de la caída de la tecnología en 2022. Pero funcionó bien desde entonces, registrando una rentabilidad total del 46% desde principios de 2023.

Eso nos deja con una buena configuración: un fondo con impulso que todavía está muy por debajo de su precio de salida a bolsa hace poco menos de tres años. Sin embargo, sigue cotizando con un descuento del 16,7%. Y a pesar de que NBXG se centra en empresas más agresivas, paga dividendos mensualmente.

Esta elevada retribución se debe en parte a la estrategia del fondo de vender opciones de compra sobre su cartera. Eso ayuda a sostener el dividendo porque NBXG se queda con las "primas" que recauda de estos compradores de opciones, independientemente de si ejercen los derechos que compran (que les permiten comprar las acciones del fondo a un precio fijo y en una fecha futura fija).

Por último, la próxima caída de los tipos de interés debería ayudar a los dos CEF de los que acabamos de hablar, ya que los menores rendimientos de los bonos reducen su costo de capital y lanzan a los inversores a la búsqueda de mayores rendimientos.

*Con información de Forbes US