Levantá la mano si querés trabajar activamente para obtener ingresos en 2024. Acá en Contrarian Outlook, preferimos los ingresos pasivos por dividendos a los ingresos activos, muchas gracias. Porque cambiar horas por dólares es una perdida de tiempo.

¿Un trabajo? Cansa. Los dividendos, mientras tanto, están conectados. Como es época de propósitos, vamos a comentar mis cuatro principales para jubilarme con dividendos en 2024.

Proyectar nuestros ingresos

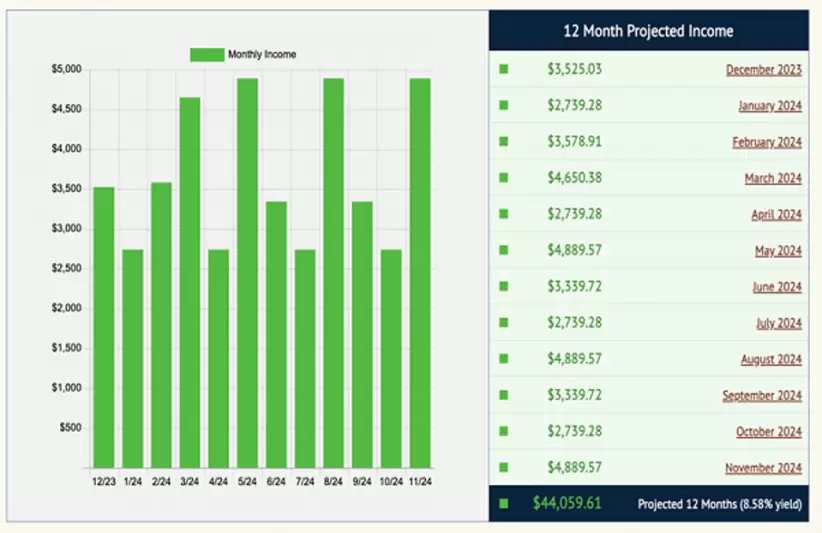

Si sos un inversor de dividendos serio, espero que hayas seguido mi consejo de la semana pasada y hayas probado sin riesgo el Calendario de Ingresos (Income Calendar o IC). Se trata de una herramienta creada por nuestro equipo específicamente para inversores en dividendos como usted y yo.

Comprobalo: proyecciones de dividendos para 12 meses, ¡hasta el último céntimo!

IC es como tener nuestro propio asistente personal -o herramienta de inteligencia artificial- que rastrea y proyecta nuestros ingresos por dividendos. Excepto que IC es mejor porque entiende los matices de los pagos de dividendos.

No hay inteligencia artificial que pueda simular lo que construimos en IC usando inteligencia real y experiencia en inversión de dividendos. Si eres un inversor de dividendos serio, Income Calendar es un "must have" para 2024.

Comprar acciones energéticas en las caídas

Es probable que los dividendos energéticos sigan siendo una parte saludable de nuestras carteras de ingresos en 2024. Después de un mega-rally en casi todo desde octubre, las acciones energéticas pueden ser la única cosa que los inversores todavía detestan.

Pero el reciente pivote de la Reserva Federal podría ser muy alcista para los precios del petróleo. Tanto es así que la Fed podría arrepentirse de sus últimas palabras de almohada de Wall Street a medida que avance el año. Si la economía se acelera y se reactiva la inflación, los precios del crudo podrían dispararse.

Si eso pasa, la reserva de petróleo para "días de lluvia", llamada Reserva Estratégica de Petróleo de EE.UU. (SPR), no va a estar disponible para ningún futuro rescate de la inflación. Ya consumimos el 46% de estos barriles en los últimos años. Estados Unidos empezó a consumir el suministro tan rápido como su editor echa troncos en su Solo Stove del patio trasero.

Desde 2021, nos tragamos más de 300 millones de barriles de petróleo. La "emergencia" fue la inflación. Supongo que funcionó, pero nuestro fondo de Texas Tea para días lluviosos se redujo a casi la mitad.

Si ahorramos para dos días de lluvia, ¡nos queda uno! En teoría, el gobierno debe reponer los barriles quemados. Y ahora, con el petróleo barato, nuestros funcionarios electos pueden comprar barato.

En la práctica, me sorprendería si eso pasase en un año electoral. El Tío Sam como comprador sube el precio. Nada bueno para los votantes.

Sin embargo, el SPR está más o menos agotado por el momento. El Tío Sam no puede seguir retirando. Se supone que es un fondo de emergencia.

Con el suministro de SPR saliendo del mercado, el crudo tiene un catalizador para precios más altos. La oferta bajó, así que... (rellená los espacios en blanco de Econ 101!)

...¡Alcista para el petróleo! Mientras tanto, la sustancia viscosa negra está un 20% por debajo de sus máximos recientes y es uno de los activos más despreciados del planeta porque, bueno, bajó. (¡Hablando de razonamiento circular!)

A los contrarios nos gustan las bajas. Ahí es donde se hace el dinero.

¿Recuerdan el año pasado por estas fechas cuando sugerí que tomáramos beneficios en Exxon Mobil (XOM)? Fue un buen momento para vender, ya que XOM retrocedió con el petróleo. El rendimiento de las acciones fue inferior al del S&P 500 en más de un 25% desde que las abandonamos. Es un buen momento para recomprar XOM.

Demandar ajustes en los bonos

Por primera vez en una década, los bonos realmente pagan.

¿Pero qué bonos compramos? No los populares. El ETF iShares Core CORE +6,6% US Aggregate Bond ETF, referencia del sector, cotiza a su valor razonable y rinde un 4,3%. Siempre cotiza en torno a su valor razonable porque, como ETF, iShares simplemente emitirá más acciones cuando los inversores demanden AGG. Acá no hay tratos.

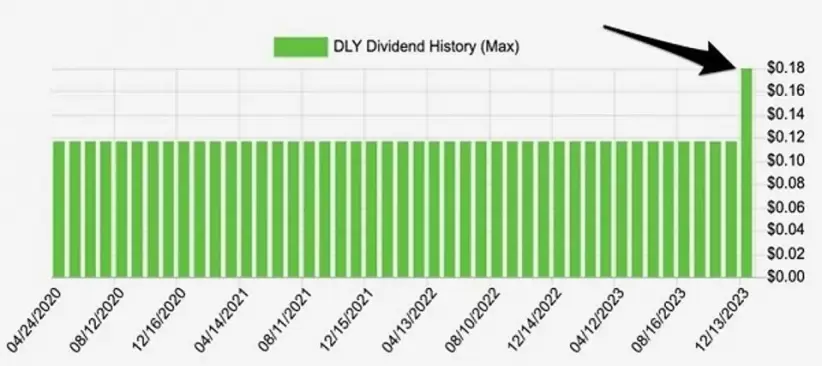

DoubleLine Yield Opportunities Fund (DLY), por su parte, cotiza con un 7% de ajuste sobre su valor liquidativo (NAV) en el momento de escribir estas líneas. Además, paga un 9,6%.

¿Por qué el ajuste? El "Dios de los Bonos" Jeffrey Gundlach dirige la cartera de DLY. Es tan bueno como parece. Sin embargo, ¡este fondo cotiza hoy por sólo 93 centavos de dólar!

Pueden ocurrir cosas extrañas en el mundo de los fondos cerrados. Aprovechémoslas.

Buscar fondos que paguen dividendos mensuales

Otra gran característica de DLY es que paga mensualmente. Comprobalo en este historial de dividendos constantes:

El "pago de vacaciones" del final es un dividendo especial declarado por DLY. No se contabiliza oficialmente en el rendimiento del 9,6% del fondo. Considérelo una bonificación, y otra razón por la que DLY es la cereza marrasquino de los fondos de renta fija.

*Con información de Forbes US