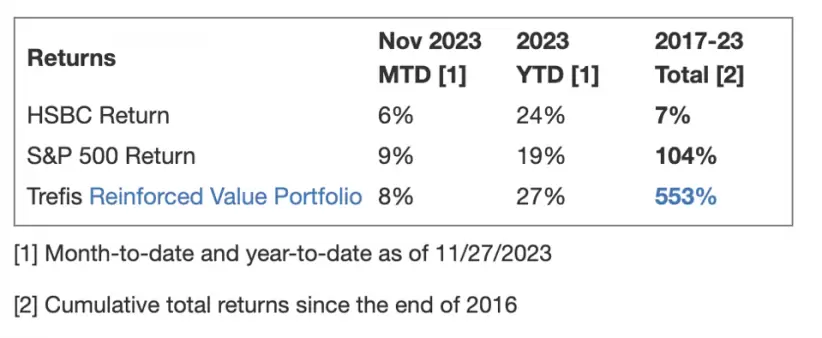

Las acciones de HSBC ganaron un 24% en lo que va de año, frente a la subida del 19% del índice S&P500 en el mismo periodo. Además, al precio actual de 39 dólares por acción, está un 20% por debajo de su valor razonable de 48 dólares, la estimación de Trefis para la valoración de HSBC.

En el actual contexto financiero, las acciones de HSBC experimentaron unas grandes ganancias del 60% desde niveles de 25 dólares a principios de enero de 2021 hasta alrededor de 40 dólares en la actualidad, frente a un aumento de alrededor del 20% para el S&P 500 en este periodo de aproximadamente 3 años.

HSBC, de las únicas acciones con aumento

HSBC es una de las pocas acciones que aumentaron su valor en cada uno de los últimos 3 años, pero eso no fue suficiente para batir sistemáticamente al mercado. La rentabilidad de las acciones fue del 16% en 2021, del 3% en 2022 y del 24% en 2023. En comparación, la rentabilidad del S&P 500 fue del 27% en 2021, del -19% en 2022 y del 19% en 2023, lo que indica que HSBC batió al S&P en 2021.

De hecho, batir sistemáticamente al S&P 500 -en los buenos y en los malos tiempos- fue difícil en los últimos años para acciones individuales; para pesos pesados del sector financiero como V, JPM y MA, e incluso para las estrellas de megacapitalización Google, Tesla y Microsoft. En cambio, la Cartera de Alta Calidad de Trefis, con una colección de 30 acciones, batió al S&P 500 cada año durante el mismo periodo.

¿Por qué? Como grupo, las acciones de la Cartera de Alta Calidad proporcionaron mejores rendimientos con menos riesgo que el índice de referencia; menos montaña rusa, como evidencian las métricas de rendimiento de la Cartera de Alta Calidad. Dado el incierto entorno macroeconómico actual, con altos precios del petróleo y elevadas tasas de interés, ¿podría HSBC enfrentarse a una situación similar a la de 2021 y obtener un rendimiento inferior al S&P en los próximos 12 meses, o experimentará un fuerte salto?

La empresa no alcanzó las estimaciones de consenso sobre beneficios en el tercer trimestre de 2023, a pesar de un salto significativo en la cifra de beneficios después de impuestos. Registró unos ingresos GAAP totales de 16.200 millones de dólares, un 40% más que en el mismo periodo del año anterior, debido principalmente a un aumento del 16% en el margen de intereses y del 97% en los ingresos no financieros.

Los ingresos netos por intereses aumentaron en todos los segmentos globales, gracias al incremento de los activos generadores de intereses y a la mejora del margen de intermediación. Del mismo modo, los ingresos no financieros se beneficiaron de la no recuperación de la pérdida por deterioro del valor debida a la venta prevista de las operaciones de banca minorista en Francia, seguida de mayores ingresos netos procedentes de instrumentos financieros mantenidos para negociar.

En conjunto, el beneficio después de impuestos aumentó un 135% hasta los 6.260 millones de dólares en el trimestre.

Los ingresos de la empresa mejoraron un 47% interanual, hasta 53.040 millones de dólares, en los nueve primeros meses del ejercicio 2023. Aunque todos los segmentos registraron crecimiento, la subida se debió principalmente a un aumento del 64% en la banca personal y patrimonial y del 53% en la banca comercial. En conjunto, el beneficio después de impuestos aumentó más de un 100%, hasta 24.300 millones de dólares.

De cara al futuro, esperamos que el NII continúe su impulso de crecimiento en el cuarto trimestre. En conjunto, prevemos que los ingresos de HSBC alcancen los 69.000 millones de dólares en el ejercicio 2023. Además, es probable que el margen de beneficio neto ajustado de HSBC aumente en el ejercicio debido al aumento de los ingresos y la reducción de los gastos. Esto, unido a una estimación del BPA GAAP de 5,48 dólares y un múltiplo PER ligeramente inferior a 9x, nos llevará a una valoración de 48 dólares.

*Con información de Forbes US