Como buscadores de ingresos contrarios, compramos cuando los rendimientos son altos y los precios son bajos. Hoy, vamos a explorar un paquete de tres fondos de dividendos que pagan 8,5%. Este es el fiel ejemplo de "jubilarse con estilo". Ponemos un millón de dólares en estas obras y nos pagan US$ 85.000 por año. Además, mantenemos nuestro principal intacto.

Y espera, hay más. El más barato de estos tres fondos cotiza actualmente a solo 89 centavos por dólar. Sí, eso es un descuento del 11% sobre el valor de sus participaciones subyacentes. ¿Demasiado bueno para ser verdad? ¿O una ganga de pesca de fondo? Exploremos mi estrategia de dividendos preferida y estas tres máquinas de dividendos.

Mi activo preferido para invertir en la jubilación

El refugio de alto rendimiento en cuestión se llama "acciones preferentes", un tipo de acción menos vista que algunas empresas emiten cuando quieren recaudar dinero pero, por alguna razón, no quieren emitir acciones ni bonos más tradicionales.

Lo cual es interesante, porque los preferidos comparten características de ambos. Por un lado, los preferentes se negocian en una bolsa y representan acciones en la empresa emisora, al igual que las acciones ordinarias.

Pero en lugar de negociar violentamente hacia arriba y hacia abajo, los valores preferentes generalmente se negocian en torno a un valor nominal, generan una cantidad fija de ingresos y, por lo general, no incluyen derechos de voto, al igual que los bonos.

Pero lo que me encanta de los preferidos son sus ventajas únicas:

- “Preferencia”: El término “acciones preferentes” proviene del hecho de que las acciones tienen “preferencia” sobre las acciones ordinarias. Eso significa que los dividendos preferentes en realidad deben pagarse antes que los dividendos de las acciones ordinarias. En la mayoría de los casos, esto no importa, pero puede actuar como una pequeña protección adicional para evitar que se recorten o suspendan los dividendos cuando la empresa tiene problemas.

- Dividendos acumulativos: A veces, no siempre, pero a veces, pueden pagar dividendos "acumulativos". Eso significa que si una empresa deja de pagar incluso un solo dividendo a los accionistas preferentes, debe compensar ese pago antes de volver a pagar dividendos sobre las acciones ordinarias.

- Rendimientos gigantes. La mayoría de las veces, los dividendos de las acciones preferentes serán mucho más altos que sus respectivas acciones ordinarias.

Por ejemplo, Citigroup rinde un 4,5% decentemente alto, pero sus Series J Preferred rinden mucho más que eso, con un 6,9%. Más llamativo es el conglomerado Danaher (DHR), cuyos bienes comunes rinden un mísero 0,4% mientras que sus Preferenciales Serie B reparten un respetable 3,6%.

Entonces, si los preferidos son tan buenos, ¿por qué comen asfalto?

Debido a que los preferentes son tan parecidos a los bonos, es decir, sus rendimientos se basan en los rendimientos, históricamente han sido mucho más estables que las acciones ordinarias. Pero esa misma característica les ha permitido ser víctimas de una Reserva Federal agresiva, con persistentes subidas de tipos que han hecho que los bonos y las preferentes se hundan por igual.

Pero eventualmente, las tasas llegarán a su punto máximo. Nos dirigimos a la recesión más telegrafiada en la historia de Estados Unidos. A medida que la economía se desacelera, el dinero volverá al mercado de bonos. Y los fondos cerrados de acciones preferentes (CEF) en particular se dispararán. Se negocian como bonos, pero mejor: cuando las tasas de interés están a nuestro favor, estos CEF realmente pueden dispararse.

Hoy, los tres que vamos a discutir tienen un rendimiento del 8% o más. Los tres cotizan muy por debajo de su valor liquidativo (NAV), lo que significa que estamos comprando estos grandes dividendos por tan solo 89 centavos por dólar.

Nuveen Variable Rate Preferred & Income Fund (NPFD)

Rendimiento de distribución: 8,4%

Comenzaremos con uno de los CEF más novedosos del mercado: el Nuveen Variable Rate Preferred & Income Fund (NPFD) , que nació hace menos de un año, el 15 de diciembre de 2021.

Por lo tanto, el descuento del 9,3 % mientras escribo frente a su descuento "histórico" del 8,2 % no significa tanto, pero sigue siendo un descuento de casi el 10 % en activos preferidos y un rendimiento superior al 8 %, por lo que vale la pena explorarlo.

NPFD invierte principalmente en valores preferentes de tasa variable de empresas (y otros valores que generan ingresos de tasa variable). Como no debería sorprender, esas empresas son predominantemente empresas del sector financiero: las cuatro principales industrias por exposición son bancos diversificados (28 %), seguros (14 %), bancos regionales (14 %) y mercados de capital (12 %). El número 5, por el contrario, es el petróleo, el gas y los combustibles consumibles con una fuerte caída del 5%.

La calidad crediticia también es bastante alta, con más de dos tercios de los activos del fondo asignados a las preferencias de grado de inversión; otro 27% está en el nivel basura más alto (BB), dejando solo alrededor del 4% en B- y valores sin calificación. Pero a pesar de esta alta calidad, NPFD logra un jugoso rendimiento de más del 8 % al apostar todo por el apalancamiento: 38 % según los datos más recientes.

Cohen & Steers Limited Duration Preferred and Income Fund (LDP)

Rendimiento de distribución: 8,4%

Cohen & Steers Limited Duration Preferred and Income Fund (LDP) es poco común porque, como sugiere el nombre, es un fondo de “duración limitada”.

Muchos preferentes son de naturaleza perpetua, lo que significa que no tienen una duración real, pero los fondos de duración limitada se centran en aquellos preferentes que tienen puntos finales tangibles (nuevamente, en teoría, ayudan a reducir el riesgo de tasa de interés). Su fondo de duración típico tendrá una duración de seis años o menos; por el momento, la duración de LDP es un cabello por debajo de los tres años.

Cohen & Steers Tax-Advantaged Preferred Securities and Income Fund (PTA)

Rentabilidad por dividendo: 8,8%

El mayor rendimiento del grupo se puede encontrar en otro fondo joven: el Cohen & Steers Tax-Advantaged Preferred Securities and Income Fund (PTA), un lanzamiento de la era COVID a partir de octubre de 2020.

Lo que la PTA está tratando de hacer, según el prospecto, es "lograr rendimientos después de impuestos favorables para sus accionistas al tratar de minimizar las consecuencias del impuesto de la renta federal de EE.UU. sobre los ingresos generados por el Fondo".

Y el fondo tiene dos formas de hacerlo:

- Invertir en preferentes que paguen dividendos calificados. Esto no es difícil; muchos ya lo hacen.

- Lograr un tratamiento fiscal favorable holdeando más tiempo. Esto asegura una mejor tasa de ganancias de capital a largo plazo.

Sin embargo, el resultado no es una cartera muy divergente; es bastante estándar. La banca representa el 51% de los activos, seguida por los seguros (14%) y los servicios públicos (8%). Las principales participaciones incluyen las preferidas de JPMorgan Chase (JPM) , Charles Schwab (SCHW) y Bank of America (BAC). Si hay algo a destacar, es la diversificación geográfica. Con razón se podría llamar a esto un fondo "global", con solo el 63% de las posiciones en los EE.UU.; el Reino Unido (7%), Francia (6%) y Canadá (5%) se encuentran entre otros 15 países representados.

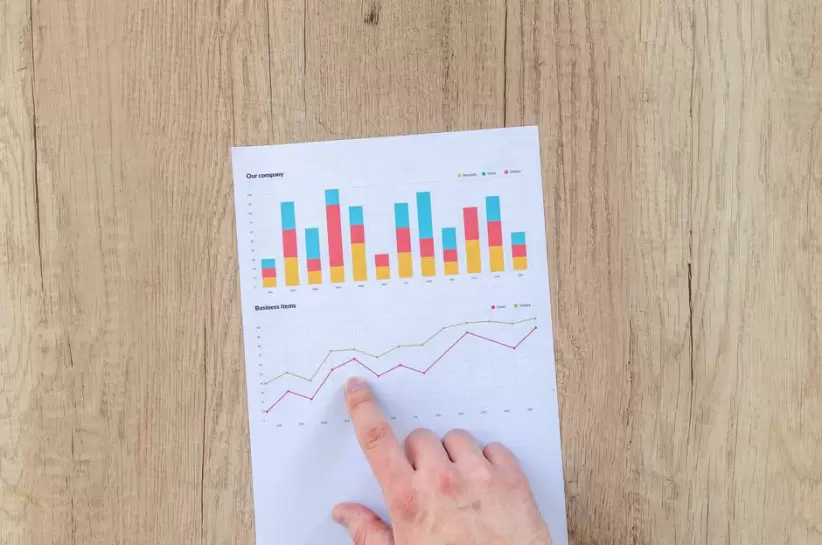

Al igual que los otros fondos preferidos aquí, PTA utiliza una gran cantidad (38 %) de apalancamiento, lo que sin duda es un peso. Pero asintiendo al gráfico anterior, en realidad se trata de codo con codo con PFF, lo que sugiere algunas opciones de cartera sólidas por parte de este equipo de gestión de Cohen & Steers. También ayuda el hecho de que la gerencia tiene la opción de invertir ocasionalmente en acciones, bonos del gobierno e incluso municipios para generar alfa.

Nuevamente, no hay mucho historial aquí, pero 2022 ha sido (relativamente) alentador. Un descuento del 11,1 % en el NAV no es mucho más barato que el promedio del 8,8 % de la PTA en su breve historial comercial, pero representa una oportunidad de obtener un rendimiento de casi el 9 % al comprar activos por 89 centavos por dólar.

*Con información de Forbes US.