Es un buen momento para invertir en rentas. Tenemos rendimientos medios del 11,1% ante nosotros. Todo lo que tenemos que hacer es dar un paso más allá del miedo general, y podemos marcar en estos dividendos dinámicos. Que, por cierto, nos pagan mensualmente.

Para ello, dejaremos de lado los ETF tradicionales en favor de determinados fondos cerrados (CEF). Estos vehículos simplemente pagan más que los fondos populares. Además, tienden a estar más estrechamente gestionados, algo positivo en mercados tan maníacos como el actual.

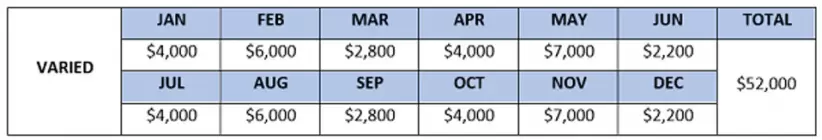

Cobrar cada 30 días suaviza nuestros ingresos por dividendos. Este es el aspecto de una cartera de acciones de pago trimestral. Es un desastre.

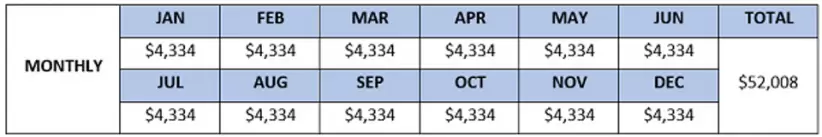

A continuación, observá una cartera de dividendos mensuales que paga casi exactamente la misma cantidad anualmente, sólo que en distribuciones mensuales uniformes:

Eso está mejor. Pero asegurarse un 11,1% en dividendos mensuales no es tan fácil como leer esta columna y marcar unos cuantos tickers. Los contrarios tenemos que tener cuidado. Algunos de estos fondos son baratos por una razón.

Los peligrosos dividendos se financian mediante un uso intensivo de la deuda, es decir, el apalancamiento. Esto puede funcionar bien cuando las tasas son bajas, pero es problemático cuando suben.

Fondos a los que prestar atención

Entonces, revisemos un paquete de cuatro fondos -con una rentabilidad media del 11,1%- teniendo en cuenta nuestro requisito de bajo apalancamiento.

Eaton Vance Tax-Advantaged Dividend Income Fund (EVT, tasa de distribución del 8,5%), que invierte en acciones de dividendos orientadas al valor con una inclinación por el crecimiento de los dividendos.

Es curioso. Cuando uno escucha "con ventajas fiscales", probablemente piensa en "bonos municipales", pero ese no es el caso del EVT. En su lugar, este CEF simplemente compra acciones ordinarias y preferentes que distribuyen dividendos cualificados (es decir, dividendos que disfrutan de los tipos impositivos más favorables para las plusvalías a largo plazo), entre las que se incluyen JPMorgan Chase (JPM), Constellation Brands (STZ) y ConocoPhillips (COP).

La buena noticia es que EVT cumple los requisitos: su apalancamiento de aproximadamente el 21% es desde luego bajo para un fondo cerrado. Desafortunadamente, ese apalancamiento no le compra mucho en términos de rendimiento.

Si hay algo positivo, es que EVT cotiza con un descuento de más del 7% sobre el valor liquidativo, aproximadamente el triple de su descuento histórico.

BlackRock Capital Allocation Term Trust (BCAT, tasa de distribución del 10,8%) ofrece un rendimiento salvaje de casi el 11% a pesar de ser un fondo de asignación bastante sencillo (léase: acciones y bonos) y utilizar sólo un 5% de apalancamiento. Ese apalancamiento le permite tener una mezcla de activos de más del 100%: la exposición a acciones es del 56%, mientras que la exposición a bonos es del 46%.

BCAT es un pájaro interesante. El típico CEF es un fondo "perpetuo", lo que significa que se mantendrá en el tiempo. Pero BCAT es un fondo "a plazo", lo que significa que tiene una vida limitada. El fondo nació el 25 de septiembre de 2020 y se extinguirá dentro de 12 años, es decir, en 2032.

En el caso de los CEF a plazo, el objetivo de los gestores es devolver a los inversores un valor liquidativo objetivo en el momento en que finalice la vida del fondo. Curiosamente, estos fondos también tienden a poseer bonos con un vencimiento similar a su fecha de vencimiento, al igual que el BCAT, que invierte la mayor parte de su cartera de renta fija en bonos con un vencimiento de entre 5 y 10 años.

Lamentablemente, la gestión falló hasta ahora. Los fondos de asignación están diseñados para proporcionar diversificación de activos donde, por ejemplo, la fortaleza de las acciones puede cubrir la debilidad de los bonos, o viceversa. Pero en este caso, la asignación de más del 50% de BCAT a acciones no hizo nada para contrarrestar la fragilidad de su cartera de renta fija. Para comparar, acá está el desempeño del BCAT comparado con el ETF iShares Core Moderate Allocation (AOM) y el índice de bonos Agg.

Brookfield Real Assets Income Fund (RA, tasa de distribución del 11,7%) ofrece una enorme rentabilidad de casi el 12%, utiliza un ligero apalancamiento del 17% y cotiza con un baratísimo ajuste del 16% sobre su valor liquidativo, una locura para un CEF que, de media, cotizó con una ligera prima sobre el valor liquidativo.

Si parece demasiado bueno para ser verdad, es porque lo es

A pesar de su denominación de "activos reales", el fondo está invertido casi por completo en crédito, y sólo el 30% del fondo está invertido en crédito relacionado con infraestructuras. La mayor parte de los activos se invierte en bonos inmobiliarios y acciones respaldadas por hipotecas.

Acá está lo que tenía que decir sobre el fondo cuando lo vendí desde mi servicio Contrarian Income Report en noviembre de 2018:

The fund's generous distribution (10%+) and equally generous discount (6% to 9%) gave us a margin of safety while we awarded their promising management team time to dial in their strategy. But to be blunt, they haven't.Their average coupon today pays just 4.8% while they're on the hook for a 10.4% distribution on NAV. Borrowing cheap money helps fill some of the gap but not enough of it. And the portfolio remains too heavily focused on fixed-rate and longer-duration bonds for my liking.Let's take our modest 1% total returns and move on.

En los aproximadamente cinco años transcurridos desde entonces, el dividendo mensual se mantuvo constante mientras su valor liquidativo se desplomaba. Y finalmente, en septiembre, la realidad se hizo presente: el CEF de Brookfield recortó su distribución en un 41%, y las acciones se desplomaron.

Sin embargo, creo que nuestra mejor oportunidad ahora está en la renta fija, pero no en fondos de segunda categoría como RA. Aunque la histeria actual nos lleve a pensar que las tasas nunca alcanzarán su techo, lo harán, y deberíamos elaborar una lista de deseos para cuando eso ocurra.

FS Credit Opportunities (FSCO, tasa de distribución del 13,3%) existe desde hace casi una década, pero salió a bolsa hace menos de un año, en noviembre de 2022, y hizo furor desde entonces.

FS Credit Opportunities invierte en créditos "no tradicionales" del mercado público y privado. Ahora mismo, por ejemplo, aproximadamente el 60% del fondo está invertido en préstamos garantizados sénior, el 17% en bonos garantizados sénior y otro 7% en deuda subordinada. (Y utiliza un apalancamiento relativamente ligero del 17%.

La única dificultad de invertir en FSCO es su falta de historial público. Cotiza con un espectacular descuento del 26% sobre el valor liquidativo, pero dado que sólo lleva un año cotizando, es difícil decir si eso se reducirá (y reducirá los precios al alza) o si FSCO será un fondo perpetuamente barato.

*Con información de Forbes US