El S&P 500 alcanza un nuevo máximo de dos años

Derek Saul Redactor

Derek Saul Redactor

Los principales índices bursátiles volvieron a subir el martes, avanzando hacia un año fuerte, pero lejos de ser histórico, para los inversores. El Promedio Industrial Dow Jones registró su precio de cierre más alto de la historia y el S&P 500 y el Nasdaq Composite cerraron a sus precios más altos desde enero de 2022.

El Dow, el S&P y el Nasdaq ganaron entre un 0,4% y un 0,5% cada uno en la penúltima sesión bursátil de 2023.

El rebote se produjo durante uno de los días más tranquilos del año para el mercado, ya que el volumen diario del S&P fue el más bajo del año, pero es una continuación de la racha de los últimos dos meses de datos económicos alentadores en EE.UU. y huele a rally de Papa Noel, en referencia a la tendencia de los índices bursátiles a subir durante el período que rodea a Navidad y Año Nuevo, dada la limitada actividad y la afluencia de bonos de fin de año a la renta variable.

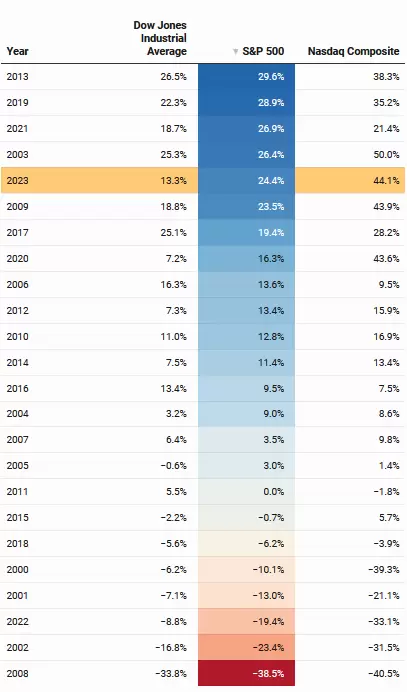

El Dow subió un 13% en lo que va de año, su mejor rentabilidad desde 2021, sin tener en cuenta los dividendos reinvertidos. El S&P lo hizo en un 24%, su mejor año desde 2021, y el Nasdaq subió un 44%, su mejor año desde 2003.

El repunte de este año, que fue una gran sorpresa para muchos de los principales estrategas dadas las sombrías condiciones de principios de año, invirtió gran parte de las brutales pérdidas de 2022, cuando cada uno de los tres principales índices registró sus peores rendimientos anuales desde 2008.

Aun así, las ganancias de las acciones están bastante en línea con las de años anteriores, ya que el S&P va camino de su duodécimo mejor año desde 1980, quedando por debajo de las ganancias superiores al 30% registradas durante el boom tecnológico de finales de los noventa, un periodo favorable para el mercado que a menudo se compara con el de este año, dado el papel protagonista de las grandes tecnológicas en las ganancias de 2023.

Gran parte de las ganancias de este año se produjeron durante dos periodos concentrados: Un repunte impulsado por la inteligencia artificial a principios de año, sostenido en gran medida por un puñado de grandes empresas tecnológicas, y una subida más amplia a finales de año, ligada a las crecientes expectativas de recortes de los tipos de interés en 2024.

La reacción del mercado al inicio de la campaña de subidas de tipos de la Reserva Federal fue lo que provocó en gran medida las pérdidas de acciones en primer lugar, ya que unas tasas más altas suelen ralentizar la economía, así como el gasto de los consumidores y las empresas.

Por supuesto, la fuerte recuperación de 2023 no afectó a todas las clases de activos. Entre los mayores perdedores de este año se encuentran los inversores de los bancos First Republic, Signature y Silicon Valley, ya en quiebra, que vieron cómo se desplomaba el valor de sus participaciones en los bancos, los inversores en empresas energéticas y de servicios públicos, que fueron los sectores con peores resultados del S&P al desplomarse los precios de las materias primas, y los inversores en Pfizer y Moderna, cuyas acciones se desplomaron más de un 40% cada una al agotarse los ingresos de la vacuna Covid-19.

"El mercado alcista de acciones está listo para entrar en 2024. Quizás no tengamos nada que temer, pero nada que temer", escribió Yardeni Research en una nota a clientes el martes, señalando una proporción históricamente baja de operaciones en el mercado de opciones sobre apuestas bajistas en comparación con las alcistas.

*Con información de Forbes US