El Cedear que aumentó 80% en 2024 y tiene todo para duplicarse

Contributor Group Trefis Team Colaboradores

Contributor Group Trefis Team Colaboradores

¿Podría la acción de AMD alcanzar los US$ 300 en los próximos años? Creemos que existe una posibilidad. ¿Cómo? Considerá esto: hace apenas once meses, a fines de octubre de 2023, su acción cotizaba alrededor de los US$ 90. Este año, la acción creció más del 80%, y actualmente se negocia cerca de los US$ 165. Si mirás las valoraciones, la acción del fabricante de semiconductores cotiza a aproximadamente 62 veces las ganancias pasadas y cerca de 31 veces las ganancias proyectadas para 2025.

¿Es esto caro? No realmente. Especialmente si considerás el aumento constante en las ganancias de la compañía, su creciente participación en el mercado de CPU y la prolongada perspectiva de crecimiento para el mercado de inteligencia artificial. Por otro lado, el reciente recorte de tasas de la Reserva Federal también podría impulsar el precio, ya que los inversores buscan oportunidades de crecimiento en un entorno de tasas bajas. En el escenario a continuación, usamos los ingresos, la rentabilidad y los múltiplos de valoración de AMD para demostrar un camino potencial hacia un precio de acción superior a los US$ 300.

Los ingresos de AMD crecieron considerablemente, desde US$6,7 mil millones en 2019 hasta aproximadamente US$ 22,7 mil millones en 2023, un crecimiento anual de alrededor del 35%, y este impulso podría mantenerse. Si bien se espera que el crecimiento de las ventas se modere a aproximadamente un 13% este año, alcanzando los US$ 25,7 mil millones, las proyecciones para el año fiscal 2025 apuntan a un crecimiento cercano al 28%.

Sin embargo, si la compañía incrementa sus ventas a una tasa anual promedio de alrededor del 35% en los próximos dos años, impulsada por el crecimiento en el espacio de computación acelerada y sus nuevas GPUs, sus ingresos podrían aumentar de los US$ 25,7 mil millones en el año fiscal 2024 a aproximadamente US$ 46,5 mil millones en el año fiscal 2026, lo que representaría un incremento superior al 80%.

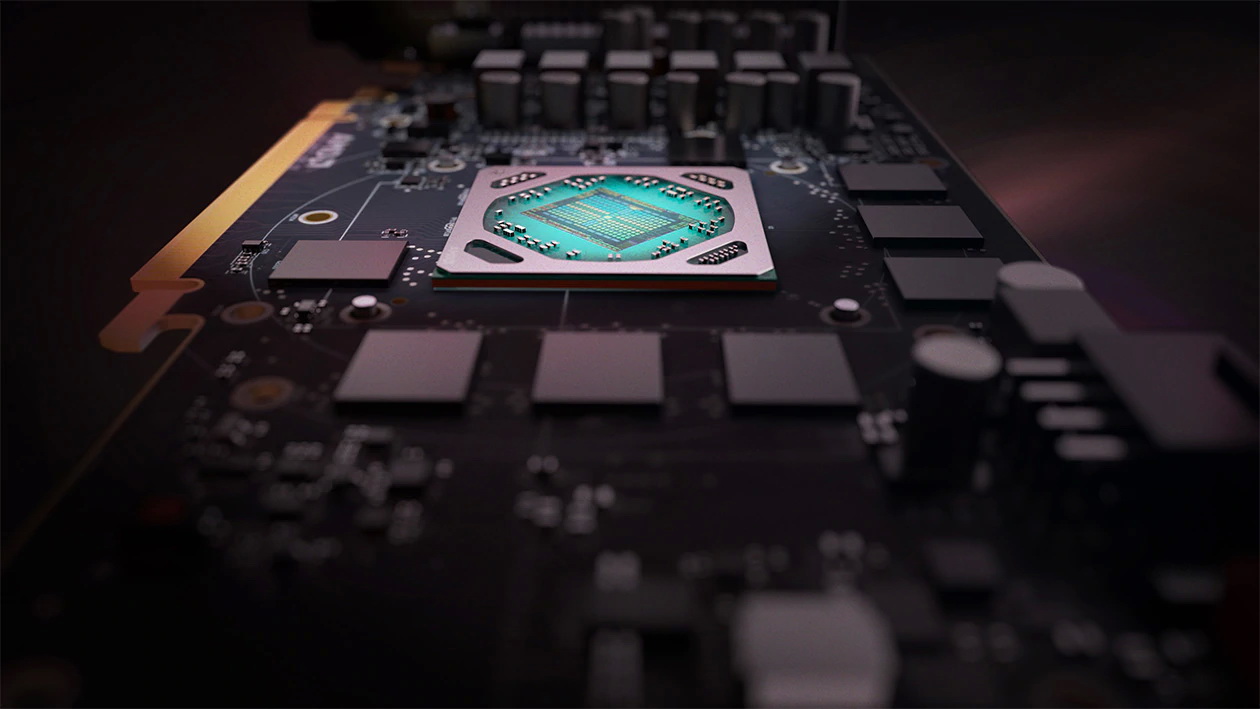

Varios factores impulsarán este crecimiento continuo. AMD probablemente verá vientos favorables gracias a la tendencia de la inteligencia artificial generativa, ya que las unidades de procesamiento gráfico (GPU) se convirtieron en los chips por defecto para ejecutar cargas de trabajo relacionadas con esta tecnología. Si bien la empresa se enfocaba principalmente en GPUs para juegos y diseño, se desvió rápidamente hacia chips destinados a entrenar modelos de lenguaje grandes e inferencia para IA generativa.

AMD presentó recientemente sus chips Instinct MI325X, que competirán con los futuros chips Blackwell de Nvidia. La compañía posicionó sus chips de IA como más competitivos en casos de uso donde se emplean modelos para creación de contenido o pronósticos. Esto podría ser ventajoso para la compañía, ya que estos modelos son cada vez más multimodales, trabajando con voz, imágenes, video y 3D, lo que requiere mucha más potencia de procesamiento.

Los costos también se convirtieron en una preocupación para los clientes finales de los chips de IA, ya que el poder de precios de Nvidia llevó sus márgenes netos por encima del 50% en los últimos trimestres. Esto podría beneficiar a AMD, ya que los clientes buscan alternativas más asequibles para construir centros de datos rápidamente. Esta tendencia ya está en marcha.

Por ejemplo, Oracle eligió recientemente los chips de computación acelerada de AMD para impulsar su último supercluster para cargas de trabajo de IA de alta intensidad, después de que las pruebas demostraran que las GPUs de AMD entregaban baja latencia y un rendimiento sólido a un precio competitivo. En general, hay mucho margen de crecimiento, ya que Advanced Micro Devices proyecta que el mercado de chips aceleradores de IA alcanzará aproximadamente los US$ 400 mil millones en 2027.

Por otro lado, la flexibilización monetaria de la Reserva Federal del mes pasado podría beneficiar a AMD. El recorte de 50 puntos básicos marcó la primera reducción de tasas de interés en casi cuatro años. ¿Qué otras formas existen para aprovechar el próximo movimiento de la Fed? Con la tasa de fondos federales en un rango de 4.75% a 5% tras el recorte, existe margen para que el banco central reduzca aún más las tasas de interés.

Las tasas más bajas suelen ser beneficiosas para los sectores de crecimiento, incluidas las tecnologías, que tienen un mayor potencial de ganancias en los años posteriores, ya que las tasas de descuento más bajas aumentan el valor presente de las ganancias futuras.

Las tasas más bajas son beneficiosas para AMD. ¿Por qué? Porque reducirían los costos de financiamiento para los constructores de grandes centros de datos, lo que potencialmente impulsaría el gasto de capital en este espacio y beneficiaría a estas compañías que venden GPUs y CPUs para servidores. Además, dado que la economía de la revolución de la IA sigue siendo mixta, debido a los altos costos de entrenamiento e inferencia de los modelos, una disminución en las tasas de interés podría mejorar la viabilidad financiera de estas inversiones.

La acción de AMD tuvo un buen desempeño en los últimos cuatro años, subiendo desde niveles de alrededor de US$90 a principios de 2021, hasta máximos superiores a los US$200 a principios de este año. Sin embargo, las ganancias fueron bastante volátiles, con retornos anuales considerablemente más inestables que los del S&P 500. Los retornos de la acción fueron del 57% en 2021, -55% en 2022 y 128% en 2023.

Combiná este sólido crecimiento de ingresos con el hecho de que los márgenes netos ajustados de AMD (ingresos netos, o beneficios después de todos los gastos e impuestos, calculados como un porcentaje de los ingresos) están en una trayectoria ascendente: crecieron del 11% en el año fiscal 2019 a más del 19% en el segundo trimestre del año fiscal 2024. Los márgenes podrían seguir mejorando hasta niveles cercanos al 25%, a medida que la empresa vea un mayor volumen de ventas de GPUs, lo que mejorará la absorción de costos fijos.

*Con información de Forbes US.