Es septiembre de 2023. El multimillonario fundador y director ejecutivo de Blackstone, Steve Schwarzman, está en París mezclándose con su personal europeo de alto nivel en una fiesta para bautizar la nueva oficina del gigante del capital privado. A su lado, en el patio de este elegante edificio del siglo XVIII, se encuentra Gérard Errera, presidente de Blackstone France y ex embajador de Francia en el Reino Unido. Esa mañana, Schwarzman pronunció el discurso de apertura ante una reunión de más de 2.000 de los mayores inversores y oficinas familiares de Europa en la conferencia anual del Mercado Internacional de Capital Privado. Ha sido un torbellino europeo para Schwarzman. El día anterior, el hombre de 76 años estaba en Frankfurt, Alemania, abriendo una oficina de Blackstone en el último piso de un rascacielos de vidrio y acero en el corazón del distrito financiero de la ciudad.

"He asistido a muchas inauguraciones de oficinas en mi vida, pero ahora es más emocionante", dice Schwarzman desde su base de operaciones en Park Avenue. "Cuanto más te alejes de la sede, más esfuerzo tendrás que hacer para asegurarte de que la cultura sea la misma y el riesgo de los acuerdos sea consistente".

A medida que la empresa se expande globalmente (ahora cuenta con 17 oficinas en todo el mundo y ha duplicado su plantilla en el extranjero en sólo cinco años), el presidente y director de operaciones de Blackstone, Jonathan Gray, está de viaje constantemente, a menudo en Nueva York sólo para reuniones semanales los lunes. Mientras Schwarzman estaba en París, Gray estaba a miles de kilómetros de distancia, de camino a Toronto, donde Blackstone está abriendo su primera oficina en Canadá. Ese viaje se produjo justo antes de su visita a Blackstone Singapur, que espera duplicar su plantilla a 200 empleados dentro de dos años. Incluso cuando Gray está en Nueva York está “viajando” y normalmente pasa las horas del amanecer hablando con tenientes en Mumbai mientras camina hacia el cuartel general.

La India es importante. Blackstone posee 40 empresas allí y es el mayor operador inmobiliario comercial del país. El subcontinente ha sido el mercado de mejor desempeño para la firma de capital privado. En mayo pasado, el mayor operador de centros comerciales de la India, Nexus, salió a bolsa a través de un Fondo de Inversión en Bienes Raíces de 1.900 millones de dólares.

Blackstone está montando esta guerra relámpago internacional porque ahí es donde está el dinero. Los inversores institucionales estadounidenses (que ya han asignado un 25% o más a fondos de capital privado) no buscan invertir mucho más en el sector. Pero a nivel mundial, la inversión en activos privados está en su infancia. Es una gran oportunidad. Según Capital IQ, las empresas privadas con más de 250 millones de dólares en ingresos representan el 86% de las empresas en las que se puede invertir. Además, Blackstone estima que hay 80 billones de dólares de riqueza de inversores individuales a nivel mundial, gran parte de ella inactiva en enclaves europeos como Zurich y París y en Asia, desde Tokio hasta Seúl y Mumbai.

Si escuchas a Schwarzman, cuyo patrimonio neto ronda actualmente los 38 mil millones de dólares, hablando del negocio que creó en 1985, pronto te darás cuenta de que el viejo juego de compras apalancadas que él ayudó a perfeccionar está atravesando una revolución. En Estados Unidos, el capital privado tradicional (recaudar dinero de grandes instituciones para adquirir empresas pesadas, asumir montones de deuda y luego recortar costos y reajustar la estructura de capital para obtener ganancias rápidas) está muriendo o, en el mejor de los casos, es un negocio de lento crecimiento. Hoy en día existen más de 2.000 firmas de capital privado, frente a menos de 500 hace una década.

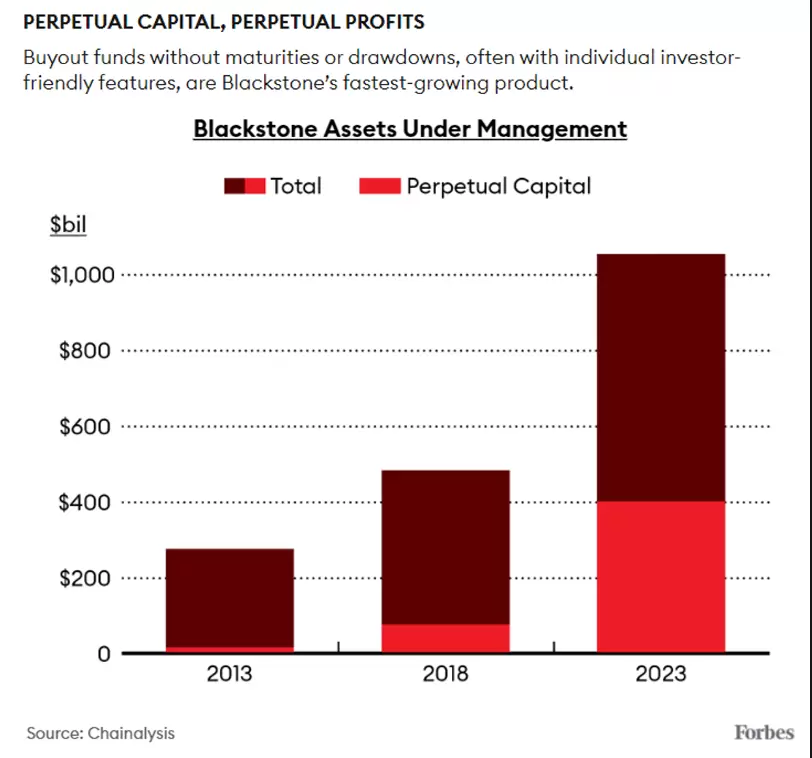

CAPITAL PERPETUO, GANANCIAS PERPETUAS

Los fondos de compra sin vencimientos ni reducciones, a menudo con características favorables para los inversores individuales, son el producto de más rápido crecimiento de Blackstone.

El nuevo juego, denominado alternativas, tiene que ver con el crecimiento. Las empresas compran empresas en áreas como logística, infraestructura, ciencias biológicas y comercio electrónico, y las hacen más grandes, no más pequeñas. A diferencia de las adquisiciones de la vieja escuela, en las que la vida útil de los fondos se limitaba a diez o 12 años, lo que contribuía a una cultura de recorte y abandono, la fuente de financiación más popular en el negocio es ahora algo llamado fondos perpetuos: fondos de adquisiciones que a menudo son amigables para los inversionistas individuales y no tienen fecha de finalización. Al igual que Berkshire Hathaway de Warren Buffett, el nuevo truco de Blackstone es comprar y mantener, y los nuevos fondos hacen cumplir esto limitando los reembolsos. En comparación con casi nada hace una década, estos novedosos fondos perpetuos ahora representan el 38% del billón de dólares en activos bajo administración de Blackstone y aún más de sus ingresos por comisiones.

Gray inventó las perpetuas en Blackstone, y el hombre de 54 años está liderando la tarea de transformar la empresa en el mayor proveedor de capital de servicio completo del mundo, desafiando directamente a los megacentros monetarios de la vieja escuela como JPMorgan, BNP Paribas y HSBC. En materia de préstamos, la floreciente operación de crédito y seguros de Blackstone ya cuenta con 319 mil millones de dólares en activos y está absorbiendo capital de clientes de seguros deseosos de negociar los costos asociados con la inversión en los mercados de bonos públicos por rendimientos superiores en 150 puntos básicos.

“Este no es el capital privado de tu padre o tu madre”, dice Gray, cuyo propio patrimonio neto supera los 7 mil millones de dólares. “El negocio ha cambiado. ¿Quién hubiera pensado que una empresa de capital privado tendría el capital de menor costo? Estoy prestando créditos de clase A y doble A”.

Blackstone, que en septiembre se convirtió en el primer gestor de activos alternativo en unirse al S&P 500, ya posee unas 230 empresas diferentes en todo el mundo que emplean a más de 650.000 personas, superando con creces a rivales como Apollo y KKR. Su cartera de bienes raíces comerciales valorada en 337 mil millones de dólares no tiene rival y comprende 12.000 propiedades.

"Todavía es temprano para que haya una especie de fiebre por la tierra; todo el mundo ve que esto va a ser un juego global, tanto en la recaudación de fondos como en el despliegue", dice Chris Kotowski, analista de Oppenheimer.

Gray está prácticamente jubiloso. "Las alternativas están madurando porque los inversores se han dado cuenta de que está bien, que este intercambio de liquidez por mayores rendimientos puede aplicarse más allá de los espacios de mayor octanaje", dice en referencia a los fondos de compra de antaño. "Y eso significa que el mercado para lo que hacemos ha crecido mucho".

Quién es Jonathan Gray

Entre los nuevos amos del universo de Wall Street, pocos son tan modestos como Jonathan Gray. Es un hombre de empresa consumado, ya que llegó a Blackstone en 1992, recién salido de la Universidad de Pensilvania, donde obtuvo una doble especialización en inglés y finanzas.

Se crió en la clase media en los suburbios de Chicago. Sus padres se divorciaron cuando él tenía 6 años. “Me hizo muy consciente de que la base firme puede desaparecer repentinamente”, dijo Gray el verano pasado durante el discurso de graduación que pronunció en la escuela preparatoria de su hija.

En su propia escuela secundaria en Highland Park, Illinois, tenía granos, nunca tuvo novia y le aterrorizaba hablar en público. “Yo no era el señor Popular, un atleta estrella o un capitán del Modelo de la ONU”, dijo. Todos en Blackstone conocen la historia de cómo pasó su tercer año calentando el banco durante una temporada en la que Highland Park ganó un juego y perdió 23.

Gray comenzó en Blackstone en 1992. Pasó su primer año como analista en Nueva York haciendo cálculos y preparando manuales para el personal superior. Pronto se ganó la reputación de ser una esponja para los detalles. Su cubículo estaba adyacente al de John Schreiber, director de bienes raíces de Blackstone con sede en Chicago. “Solía pasar el rato en el cubículo haciendo millones de preguntas”, recuerda Schreiber, que ahora tiene 77 años.

En 2005, cuando Gray tenía 34 años, Schwarzman lo nombró jefe de la creciente división de bienes raíces de la empresa. Según Schwarzman, Gray se distinguió por un par de astutos conocimientos estratégicos que llevaron a dos de los acuerdos más rentables de Blackstone. Fue temprano en adoptar CMBS, o valores respaldados por hipotecas comerciales, que permitirían a Blackstone cerrar negocios más grandes a un costo menor. Gray también vio que Blackstone podía comprar empresas inmobiliarias que cotizaban en bolsa (muchas de las cuales habían adquirido propiedades durante muchos años) por menos de la suma de sus participaciones individuales.

Las dos transacciones trascendentales ocurrieron en 2007, cuando el mercado inmobiliario estaba en su punto máximo. La primera fue la adquisición de las enormes Equity Office Properties de Sam Zell por 39.000 millones de dólares. Inquieto por el mercado espumoso, Schwarzman ordenó a Gray y a su equipo que vendieran propiedades por valor de casi 30 mil millones de dólares de inmediato. Eso eliminó la mayor parte del riesgo del acuerdo, pero la empresa mantuvo propiedades selectas en Nueva York, Boston y California. Los socios de Blackstone finalmente triplicaron su inversión.

El otro gran éxito: la adquisición de Hilton Worldwide por parte de Blackstone por 26 mil millones de dólares, que incluía propiedades como el Waldorf Astoria de Nueva York y el Hilton Hawaiian Village. El acuerdo se cerró en octubre de 2007, justo cuando el sistema financiero mundial se tambaleaba al borde del colapso. La transacción tardó unos seis años en corregirse, pero le enseñó a Gray que incluso si se paga de más por buenos activos con marcas sólidas, los retornos pueden ser grandes, con una gestión y un apoyo financiero adecuados. Durante lo más profundo de la recesión, Blackstone amortizó la inversión de Hilton en un 71%, pero Gray perseveró, recompró su deuda con grandes descuentos e invirtió otros 800 millones de dólares en la empresa. Después de sacar a Hilton a bolsa en 2013, Blackstone obtuvo la mayor ganancia de su historia: unos 14 mil millones de dólares.

Dado que la mayor parte de las ganancias de la empresa provienen del negocio inmobiliario de 115 mil millones de dólares que Gray construyó, Schwarzman lo nombró presidente y director de operaciones en 2018, sucediendo a otro multimillonario acuñado por Blackstone, el ex vicepresidente Tony James.

Los negocios tradicionales de fondos de compra institucional de Blackstone, con 641 mil millones de dólares en activos, siguen siendo una potencia. Pero otros dos están impulsando la mayor parte del nuevo crecimiento. El fuerte aumento de las tasas de interés en los últimos dos años, junto con un retroceso en los préstamos entre los bancos, ha creado un auge en el llamado crédito privado o préstamos directos no bancarios. En septiembre, Blackstone combinó sus negocios de crédito y seguros y ha estado ocupada captando clientes de seguros, acostumbrados desde hace mucho tiempo a invertir en bonos que cotizan en bolsa. Ahora tiene 319 mil millones de dólares en activos.

"Si piensas en una compañía de seguros de vida con pasivos a 30 años, ¿por qué están pagando tanto por liquidez cuando sólo mantienen el bono hasta el vencimiento?", pregunta Gray, refiriéndose a los costos de los bonos del mercado público, incluidos los honorarios de suscripción y de las agencias de calificación.

Blackstone ofrece ahora deuda con grado de inversión a las aseguradoras con rendimientos 150 puntos básicos superiores a los de bonos similares. "Una megatendencia es la migración del crédito de una clase de activos puramente líquidos a una clase que tendrá una porción minoritaria sustancial en el sector privado", dice Gray. Según la Asociación Nacional de Comisionados de Seguros, solo en Estados Unidos las aseguradoras poseían más de 5 billones de dólares en bonos a finales de 2022.

¿Cuánto es una “minoría sustancial”?. Gray calcula el 20%. "Esto será un fenómeno global", afirma. “Va a suceder aquí, sucederá en todas partes”. El otro motor de crecimiento en el que apuesta Blackstone provendrá de los clientes inversores ricos de gestores patrimoniales de todo el mundo. Ya 240.000 millones de dólares, o casi una cuarta parte, de los activos de Blackstone provienen de inversores minoristas, y crecen a una tasa anual compuesta de más del 30%.

Aquí es donde la otra innovación de Gray, las llamadas perpetuas, desempeñará un papel fundamental. Alrededor de 2015, Gray examinó detenidamente lo que estaba disponible para las personas que deseaban invertir en edificios y otros bienes raíces comerciales de calidad institucional. Aparte de las propiedades únicas y riesgosas, podían invertir en REIT volátiles que cotizaban en bolsa o en REIT privados no negociables y relativamente ilíquidos que carecían de transparencia y tenían elevadas comisiones iniciales de hasta el 12%.

"Nuestra idea fue: ¿qué pasaría si aportáramos a Blackstone las mejores habilidades inmobiliarias de su clase y cobramos básicamente lo que se cobra a los inversores institucionales?", dice Gray. En 2017, lanzó Blackstone Real Estate Income Trust (BREIT), un producto similar a un fondo mutuo para corredores, que tenía un mínimo de 2.500 dólares y cobraba una comisión de asesoramiento del 1,25 %, una comisión de rendimiento del 12,5% y una tasa de rentabilidad del 5%. A diferencia de los fondos de capital privado tradicionales, no había retiros ni vencimientos, y el capital de los inversores se ponía a trabajar de inmediato. Otra característica favorable a los inversores: en el momento de la declaración de impuestos, estos fondos emitieron formularios 1099 en lugar de los K-1 emitidos a socios limitados, que se consideran una molestia. El problema era que los reembolsos se limitarían a no más del 2% de los activos netos por mes o el 5% por trimestre.

El invento de Gray salió volando de los estantes de corredores como Merrill Lynch, Morgan Stanley y UBS, que a menudo agregaron sus propios cargos de venta. En 2021, los activos de BREIT, que posee apartamentos para estudiantes, centros de datos y almacenes, aumentaron a 70.000 millones de dólares. Luego, cuando los mercados cayeron en 2022, una avalancha de solicitudes de reembolso de inversores nerviosos obligó a Blackstone a limitar los retiros y los activos cayeron a 61 mil millones de dólares. Gray insiste en que BREIT funcionó según lo previsto y señala que, incluidos los dividendos mensuales, ha registrado una tasa de rendimiento anual de alrededor del 11%.

El éxito de BREIT generó el Blackstone Private Credit Fund (BCRED), que se lanzó en 2021 y ahora tiene 29 mil millones de dólares en activos. Los competidores de Blackstone, incluidos Apollo y KKR, también están en el juego. Se estima que se han invertido más de 1,2 billones de dólares en productos perpetuos.

"Pasamos de distribuir nuestros fondos de retiro a tener ahora un conjunto completo de fondos abiertos", dice Joan Solotar, directora de patrimonio privado global de Blackstone. "Te permiten estar en el mercado todos los días, en lugar de hacerlo de forma episódica cada pocos años".

Las empresas perpetuas de Blackstone no son sólo para personas adineradas. Las instituciones también los aman. Blackstone Infrastructure Partners (BIP) tiene 32 mil millones de dólares en activos, Blackstone Property Partners 66 mil millones de dólares. La firma lanzó recientemente Blackstone Private Equity Strategies Fund (BXPE), que es esencialmente su negocio de compra original empaquetado como un fondo amigable para los inversionistas individuales. A principios de enero, BXPE había recaudado 1.300 millones de dólares.

"Tendremos una serie de estos nuevos productos todo el tiempo", alardea Schwarzman. “Los distribuidores tienen alrededor de un 2% en alternativas y quieren aumentar su base de clientes entre un 10% y un 15%. Por lo tanto, es otra de estas explosivas áreas de crecimiento potencial en las que nos posicionamos como la empresa número uno del mundo”.

Del billón de dólares en activos de Blackstone, alrededor del 70% está invertido en América del Norte, el 20% en Europa y el 10% en Asia. Tiene una presencia considerable fuera de Estados Unidos, con 1.250 personas trabajando en oficinas en el extranjero, pero está a punto de crecer mucho.

Sentados en una sala de conferencias en el décimo piso del edificio Marunouchi en el distrito financiero de Tokio están Daisuke Kitta, director de bienes raíces en Japón de Blackstone; el negociador de capital privado Atsuhiko Sakamoto; y Ryusuke Shigetomi, presidente de la operación de 75 personas. Shigetomi se unió en 2021 después de desempeñarse como vicepresidente de banca de inversión global en Morgan Stanley, y antes en Mitsubishi UFJ Financial. Al igual que el ex embajador Gérard Errera en Francia, el papel del veterano de 40 años en finanzas es abrir puertas en un mercado fuertemente regulado y dominado por los grandes bancos.

NEGOCIADORES DOMINANTES

Durante los últimos diez años, acuerdos y productos innovadores han ayudado a Blackstone a ampliar su ventaja sobre sus pares de capital privado que cotizan en bolsa.

“Nuestro trabajo es conectar los puntos entre Japón y Estados Unidos”, dice Kitta, quien está acostumbrada a recibir correos electrónicos rápidos de Gray sobre acuerdos. "Jon me enviará un correo electrónico para pedirme algo pequeño porque simplemente quiere hacer las preguntas, y lo hace todo el tiempo".

Blackstone ya ha invertido casi 7 mil millones de dólares en bienes raíces japoneses. Cuando Blackstone estaba negociando la compra de Alinamin Pharmaceuticals en 2020 a Takeda Pharmaceuticals, estalló la pandemia, pero el equipo local de Blackstone pudo realizar visitas en persona y cerrar el trato mientras los viajes internacionales a Japón estaban restringidos. El acuerdo de 2.300 millones de dólares sigue siendo el mayor del país en materia de atención sanitaria.

Según la firma de investigación de datos Altrata, Japón tiene el cuarto mayor número de personas con alto patrimonio neto del mundo, detrás de Estados Unidos, China y Alemania. El gobierno del país estima que sus ciudadanos poseen unos 13 billones de dólares en activos financieros personales. Alrededor del 50% de esa cantidad es en efectivo y depósitos bancarios de bajo rendimiento. Una buena noticia para Blackstone es que las reformas gubernamentales finalmente están abriendo el negocio de gestión de activos del país, valorado en cinco billones de dólares. "Haremos un gran esfuerzo para fomentar una gestión sofisticada de activos y solicitar nuevos participantes", dijo recientemente el primer ministro Fumio Kishida.

Blackstone ya se ha asociado con Nomura Securities, con sede en Tokio, recaudando fondos para BREIT y Daiwa Securities, cuyos clientes han estado inyectando yenes en la deuda de tasa flotante del BCRED. "Hemos mantenido un diálogo bastante estrecho con las instituciones financieras", afirma Shigetomi.

Aunque Londres es, con diferencia, el mayor puesto de avanzada de Blackstone en el extranjero, con 600 empleados y una nueva torre de oficinas en construcción en Mayfair, Europa continental se ha convertido en un lugar fértil para nuevos negocios.

"El sector inmobiliario es un negocio de relaciones, por lo que hay que ser parte del tejido de los mercados locales", dice James Seppala, director de Blackstone European Real Estate, que habla cinco idiomas. El año pasado fue importante: alrededor del 50% del negocio inmobiliario de Blackstone provino de Europa, donde el tema es logística, logística, logística. La empresa es el mayor propietario de Europa, con más de 100 mil millones de dólares en activos en todo el continente, la mitad de los cuales está en almacenes, instalaciones de distribución y centros logísticos.

En Francia, donde la empresa ya ha invertido 25.000 millones de dólares, Blackstone contrató al director general de crédito Florent Trichet en 2022. “Los distribuidores como los bancos privados de todo el país quieren que hables en francés y quieren materiales en francés, por lo que tiene sentido tener Alguien sobre el terreno que pueda explicar el producto a los inversores”, afirma Trichet. "No querrás que la gente en una reunión se ponga ansiosa porque tienen que coger un Eurostar o un vuelo".

Al igual que el crédito privado y los bienes raíces, las empresas perpetuas desempeñarán un papel importante en la búsqueda de Blackstone por dominar el mundo. No piensen ni por un minuto que estos nuevos fondos son simplemente vino viejo en botellas nuevas: un ingenioso dispositivo para aspirar el efectivo de los inversores ricos. Las empresas perpetuas están cambiando el modelo operativo de Blackstone, alejándolo de lo transaccional y adoptando un modelo de compra y construcción a largo plazo. También están ayudando a la empresa a conseguir acuerdos.

“Nos asociamos con la familia propietaria de Carrix, el operador portuario más grande de Estados Unidos y México. Y con la familia Benetton en la privatización de Mundys [anteriormente Atlantia], que es la empresa de infraestructuras de transporte más grande del mundo con un montón de carreteras en España y Francia, y los aeropuertos de Roma y Niza”, dice Gray, refiriéndose a acuerdos en El grupo de infraestructura de Blackstone, valorado en 40.000 millones de dólares. “A estas familias les encanta la idea de asociarse con un vehículo perpetuo. Porque si les decimos que lo vamos a comprar y en tres años tenemos que venderlo, dirán: 'No quiero eso'”.

En 2022, en lugar de vender Mileway, una gran operación de almacén con sede en Londres en 10 países que Blackstone había construido con la gerencia durante seis años, el equipo de Seppala la recapitalizó en un acuerdo de 23 mil millones de dólares. La propiedad ahora está en los fondos perpetuos de la empresa.

La inversión de Blackstone el año pasado en Lazeo, con sede en París, es otro acuerdo que prioriza el crecimiento. La empresa familiar opera 160 centros para hacer cosas como "depilación láser, inyectables, contorno corporal y tratamientos faciales de grado médico". Lazeo ha experimentado un gran crecimiento tras haber adquirido recientemente Cleanskin, con sede en Munich.

Su fundador, el Dr. Bernard Sillam, quería transferir el control a su hijo cofundador, Dmitri, que necesitaba financiación. Cue Blackstone, que se presentó como un socio de crecimiento a largo plazo que ofrecía una estructura que mantenía a la familia en control. "Supimos inmediatamente, después de una sola llamada, que queríamos trabajar con ellos", dice Dmitri.

A pesar de los profundos cambios que están ocurriendo en el capital privado, no esperen que Schwarzman o Gray digan una palabra despectiva sobre el trabajo heredado de compras apalancadas de Blackstone.

“El negocio original sigue siendo un gran negocio”, insiste Gray, señalando que Blackstone ha recaudado 120 mil millones de dólares en fondos tradicionalmente estructurados en los últimos dos años. “Lo veo como un helado: ¿la vainilla es mejor que el chocolate? Cada uno tiene un objetivo diferente. A algunas dotaciones con horizontes temporales de muy largo plazo les encantan estos fondos de retiro”.

Blackstone informó recientemente sus resultados de 2023. Las llamadas ganancias distribuibles fueron de 5.100 millones de dólares, obstaculizadas por la caída de las comisiones derivadas de las menores ventas de activos el año pasado. Aún así, los activos bajo gestión aumentaron a 1,04 billones de dólares. Gracias a las tasas de interés más altas, el crédito privado fue la estrella y reportó las mayores ganancias entre las estrategias de la empresa. En términos de distribución, las perpetuas siguen brillando, alcanzando casi 400 mil millones de dólares. En cuanto a la pólvora seca, Blackstone tiene la impresionante cifra de 200.000 millones de dólares, y Gray dijo a los analistas que está buscando acuerdos.

"Una de las ventajas clave que surge de nuestra escala líder es tener más, mejores y más ricos datos privados, que informan cómo invertimos", dijo Schwarzman durante la conferencia telefónica sobre resultados. "Reunimos datos en tiempo real de estas participaciones para desarrollar conocimientos macroeconómicos que luego compartimos en todos nuestros negocios, lo que permite a la empresa adaptarse rápidamente a las condiciones cambiantes".

Más tropas sobre el terreno en el extranjero se traducirán en más datos, más acuerdos y más dólares en los bolsillos de los accionistas de Blackstone y sus 250 socios. Sus acciones subieron un 83% en 2023, en comparación con el 81% de KKR, el 49% de Apollo y el 24% del S&P 500. El año pasado, solo los pagos de dividendos sobre las acciones de Schwarzman ascendieron a 770 millones de dólares. La cuenta de Gray fue de 139 millones de dólares.

Schwarzman, que probablemente nunca se jubilará, insiste en que sus ambiciones globales no tienen nada que ver con el dinero. “Miro cualquier cosa y digo: '¿Cuál es el máximo que podemos hacer con esto?'”, dice sobre el trabajo de su vida. “Si ves alguna oportunidad increíble, me emociono mucho. ¿Por qué no deberíamos ser dueños de eso?. Vamos."

*Nota publicada originalmente en Forbes EE.UU.