Three Arrows Capital estaba operando como un esquema Ponzi de Bernie Madoff disfrazado, dijo la firma de investigación FSInsight, una compañía independiente en un informe reciente . La empresa era un "esquema Ponzi anticuado al estilo de Madoff" que tomó posiciones similares a las que hundieron a Long Term Capital Management (LTCM), dijo FSInsight.

Long Term Capital era un famoso fondo de cobertura, dirigido por famosos comerciantes de Wall Street y economistas ganadores del Premio Nobel. La empresa quebró en 1998, lo que obligó al gobierno a intervenir para evitar el colapso de los mercados.

En el caso de Three Arrows, Kyle Davies, de 35 años, y Su Zhu, también de 35, operaban como Bernie Madoff, dice la nota de investigación que profundiza en la implosión del fondo de cobertura. Davies y Zhu habían "usado su reputación para pedir prestado imprudentemente a casi todos los prestamistas institucionales en el negocio", escribió FSInsight.

Una crisis de confianza sin precedentes ha afectado a la industria de las criptomonedas durante varios meses.

Para medirlo, basta con considerar los precios de las criptomonedas, que a menudo se adjuntan a una plataforma o un proyecto. El mercado de criptomonedas ha perdido US$ 2 billones en valor desde que alcanzó un máximo histórico de US$ 3 billones a principios de noviembre, según la firma de datos CoinGecko . Los precios de bitcoin, el rey de las criptomonedas, han bajado más de dos tercios desde que alcanzaron un máximo histórico de US$ 69.044,77 el 10 de noviembre.

La gravedad de la crisis se intensificó a principios de esta primavera boreal con un evento aparentemente contenido. A principios de mayo, las monedas hermanas Luna y UST o TerraUSD colapsaron. La caída de las dos monedas digitales se debió a que muchos inversores querían liquidar sus posiciones al mismo tiempo.

Al menos US$ 55 mil millones fueron eliminados en este desastre.

El colapso de Luna

Lo que pudo haber aparecido como un evento aislado finalmente se reveló como un pulpo con múltiples ramificaciones. Un mes después, el cripto prestamista Celsius Network, que opera como un banco, anunció que suspendería los retiros, impidiendo así que sus clientes tuvieran acceso a su dinero.

Unos días después, Three Arrows Capital, o 3AC, un fondo de cobertura con sede en Singapur, dijo que estaba desconcertado por la derrota de Luna, una moneda digital en la que la empresa tenía una exposición de más de US$ 200 millones.

Voyager Digital, otro criptoprestamista, anunció que 3AC había incumplido un préstamo de al menos US$ 630 millones que le había otorgado. Babel Finance, CoinLoan, CoinFlex y otros criptoprestamistas también suspendieron los retiros.

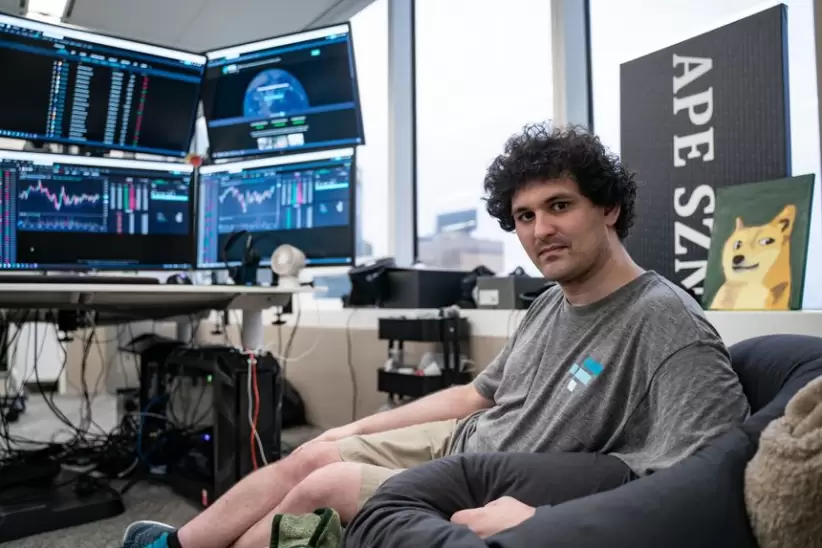

BlockFi, uno de los grandes nombres del sector, se vio obligado a pedir ayuda al joven cripto multimillonario Sam Bankman-Fried , fundador de la plataforma FTX.com. La crisis de liquidez se extendió a otros pequeños prestamistas como Vauld. El criptointercambio Blockchain.com advirtió a sus accionistas que podría perder US$ 270 millones relacionados con 3AC.

Las fichas de dominó comenzaron a caer: 3AC se vio obligada a liquidar, Voyager Digital y Celsius Network se acogieron al capítulo 11 por bancarrota. BlockFi fue rescatado y el futuro de los demás sigue siendo incierto. En cuanto a sus clientes, no saben si alguna vez podrán recuperar aunque sea una pequeña parte de su dinero.

El nexo de unión entre todas estas empresas y plataformas es 3AC, el hedge fund. De las declaraciones de la empresa y los documentos oficiales se desprende que una gran cantidad de cripto prestamistas le habían prestado dinero. Pero parece que no sabían que a menudo todos eran acreedores del fondo de cobertura.

- Por Lucas Olinga para The Street