Si David Solomon (en la foto) está asumiendo la culpa de la desaparición del nuevo banco digital de Goldman Sachs, es en parte por accidente. Casi todos los demás ejecutivos que defendieron públicamente el proyecto conocido como "Marcus by Goldman Sachs" abandonaron el banco de Wall Street de US$ 120 mil millones hace mucho tiempo. Aun así, con la firma ahora a la defensiva, y el salario de Solomon el año pasado recortado en un 30%, corresponde al jefe intentar recuperar el terreno perdido.

Ser un banco de consumo fue una buena idea cuando los líderes de Goldman lo idearon hace ocho años. Ya tenían una licencia bancaria, un enorme balance y experiencia en el trato con reguladores meticulosos. Al ofrecer préstamos no garantizados y cuentas de ahorro, explicó el entonces jefe de finanzas Marty Chavez en 2017 , Goldman podría obtener un retorno sobre el capital a mediados de la adolescencia, más que suficiente para justificar su inversión.

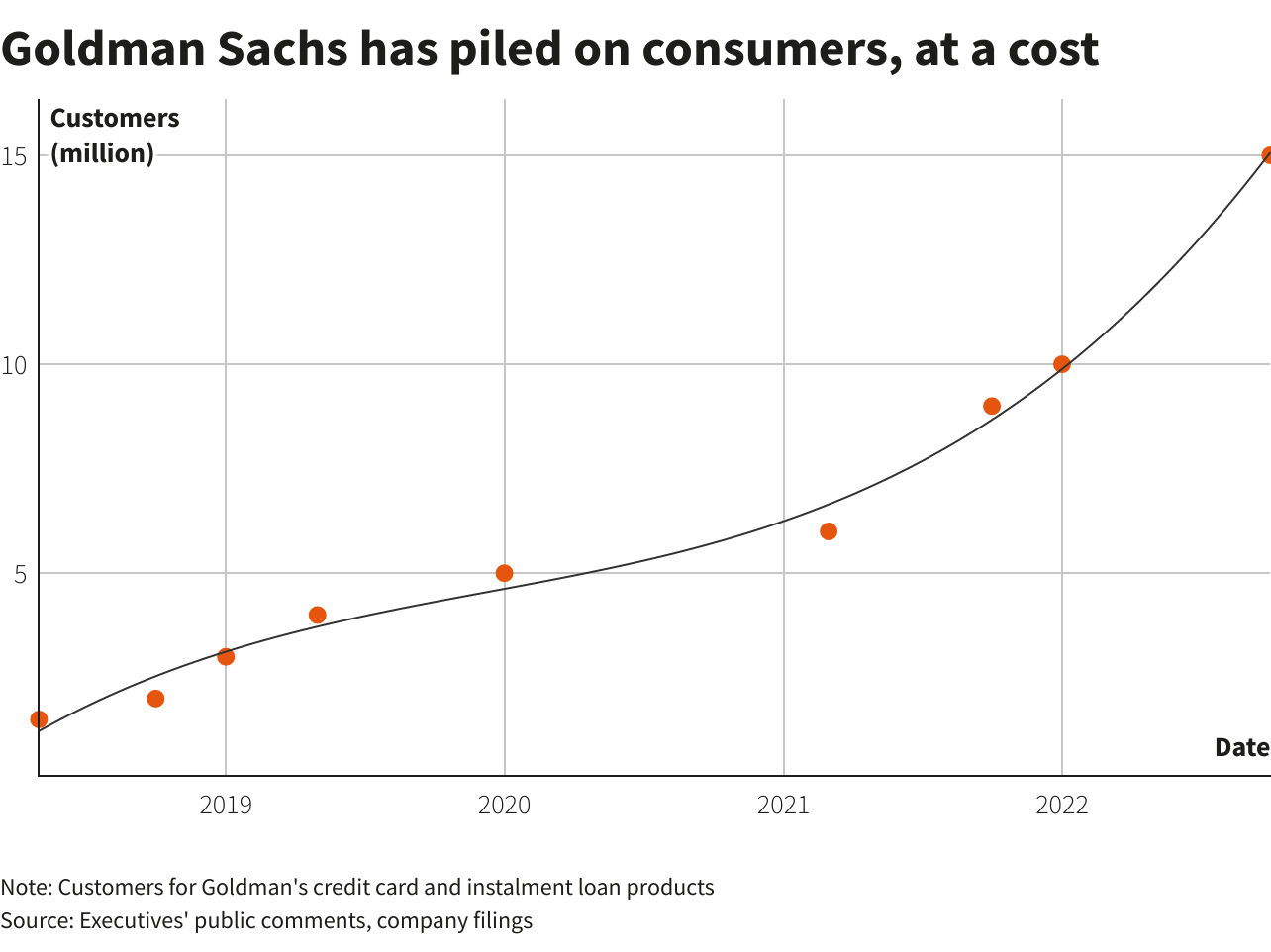

Las gigantescas ramas minoristas de JPMorgan y Bank of America obtienen un rendimiento sobre el capital de alrededor del 35%. Sin embargo, el mes pasado Goldman archivó su oferta de ser una potencia minorista. Se limitará a administrar tarjetas de crédito para compañías como Apple y General Motors, ofreciendo productos de ahorro en línea y otorgando préstamos para comprar ahora y pagar después. La tan esperada cuenta corriente de Marcus solo estará disponible para VIP. Salomón llama a esto un “estrechamiento”. Realmente, es una escalada.

Las raíces del fracaso de Goldman son las mismas que las de su éxito inicial: las personas.

Lloyd Blankfein, quien como predecesor de Solomon lanzó Marcus, reconoció que los banqueros de Goldman no eran expertos en finanzas de consumo. Así que trajo a especialistas como el exejecutivo de Discover Financial Services Harit Talwar, para que se unieran a gente de Goldman a largo plazo como Stephen Scherr, más tarde director financiero de la empresa, y Omer Ismail. Consiguieron capital, el aparato de riesgo y cumplimiento de Goldman, y libertad para probar cosas nuevas, incluso usar zapatillas Converse para ir al trabajo.

En poco tiempo, las tensiones aumentaron. Una fuente de discordia, según varias personas familiarizadas con la situación, fue la estructura salarial de Wall Street. Goldman tiende a recompensar generosamente a los directores gerentes, pero los vicepresidentes más jóvenes se injertarían a veces por una cuarta parte de las recompensas y la esperanza de una futura promoción.

La práctica de trabajar toda la noche es común en la división de banca de inversión que alguna vez dirigió Solomon, pero rara en la banca de consumo. Los proyectos para socios exigentes como Apple aumentaron la carga de trabajo.

El sentido inherente de superioridad de Goldman también resultó ser una bendición mixta. La firma decidió construir en lugar de comprar, ya que la historia sugería que esa era una forma de evitar el doloroso choque de culturas derivado de fusiones como la unión de Citicorp con Travelers, o la de Morgan Stanley con Dean Witter. Pero también resultó en laboriosamente reinventar la rueda. Por ejemplo, los ingenieros de Goldman tuvieron que luchar para alojar los sistemas bancarios de consumo en la nube en lugar de en los propios servidores del banco.

Al final, el estilo de arriba hacia abajo de Solomon y su inclinación por las reorganizaciones resultaron ser la sentencia de muerte. En enero de 2020, reasignó la empresa , combinando la banca de consumo y la gestión patrimonial en una nueva unidad dirigida por veteranos de Goldman que carecían de experiencia en servicios financieros minoristas. Eso dejó a Marcus sin un representante en el comité de gestión de élite de Goldman. Ese año, nadie del banco de consumo fue ascendido al nivel de socio prestigioso de la firma .

Eventualmente, Talwar e Ismail renunciaron, seguidos por Scherr y muchos otros ingenieros y ejecutivos. Blankfein se había retirado. Chávez y el ex jefe de finanzas Harvey Schwarz también se fueron. Solomon reclutó a Peeyush Nahar, un exejecutivo de Uber, y a Swati Bhatia, quien recientemente se jubiló después de solo dos años en la empresa. “No hemos tenido todo el talento que necesitábamos”, se lamentó Solomon en enero.

Con ambiciosos Wall Streeters a cargo y una escasez de conocimientos de los consumidores, no es de extrañar que Marcus terminara, en palabras de Solomon, "haciendo demasiado". Solo en febrero pasado, el jefe de Goldman elevó los objetivos de depósitos y préstamos de la empresa .

El impulso de una cuenta corriente, que Solomon respaldó firmemente, se encontró con la resistencia del personal superior de Marcus. Cuando las tarifas de la banca de inversión se agotaron el año pasado, el banco perdió el apetito por inversiones importantes con rendimientos inciertos.

La ironía es que, si bien Marcus no se convertirá en un superbanco digital, sus componentes están funcionando bien. Las operaciones de consumo han generado alrededor de 5.000 millones de dólares en pérdidas , pero eso se da en el contexto de los casi 60.000 millones de dólares de ganancias acumuladas de Goldman en los últimos cinco años.

La tarjeta Apple ha traído altos costos a la empresa, pero Goldman encabezó las clasificaciones de satisfacción del consumidor de JDPower para emisores de tarjetas medianas en 2022.

Además, no es obvio que el auge y la caída de Marcus hayan distraído a Goldman de sus tradicionales motores de ganancias. A pesar de una caída en la actividad de negociación, la firma reportó tarifas de banca de inversión más altas que cualquiera de sus rivales en 2022. Sus operadores de acciones generaron más ingresos que los de Morgan Stanley en 2022, y el valor contable por acción de la compañía ha aumentado un 40 % desde finales de 2019. .

Incluso si Goldman puede devolver a Marcus a la rentabilidad, no puede recuperar el tiempo perdido. Mientras la empresa intentaba en vano ser la "plataforma líder de banca de consumo ", su rival Morgan Stanley estaba incursionando con éxito en la gestión de patrimonio, que ahora genera la mitad de sus ingresos.

La nueva idea de Solomon de dirigirse a las personas a través de sus empleadores es un éxito de Morgan Stanley hace tres años. Un plan para lanzar inversiones alternativas a clientes adinerados es más parecido a Goldman, pero implica enfrentarse a gigantes establecidos como Blackstone

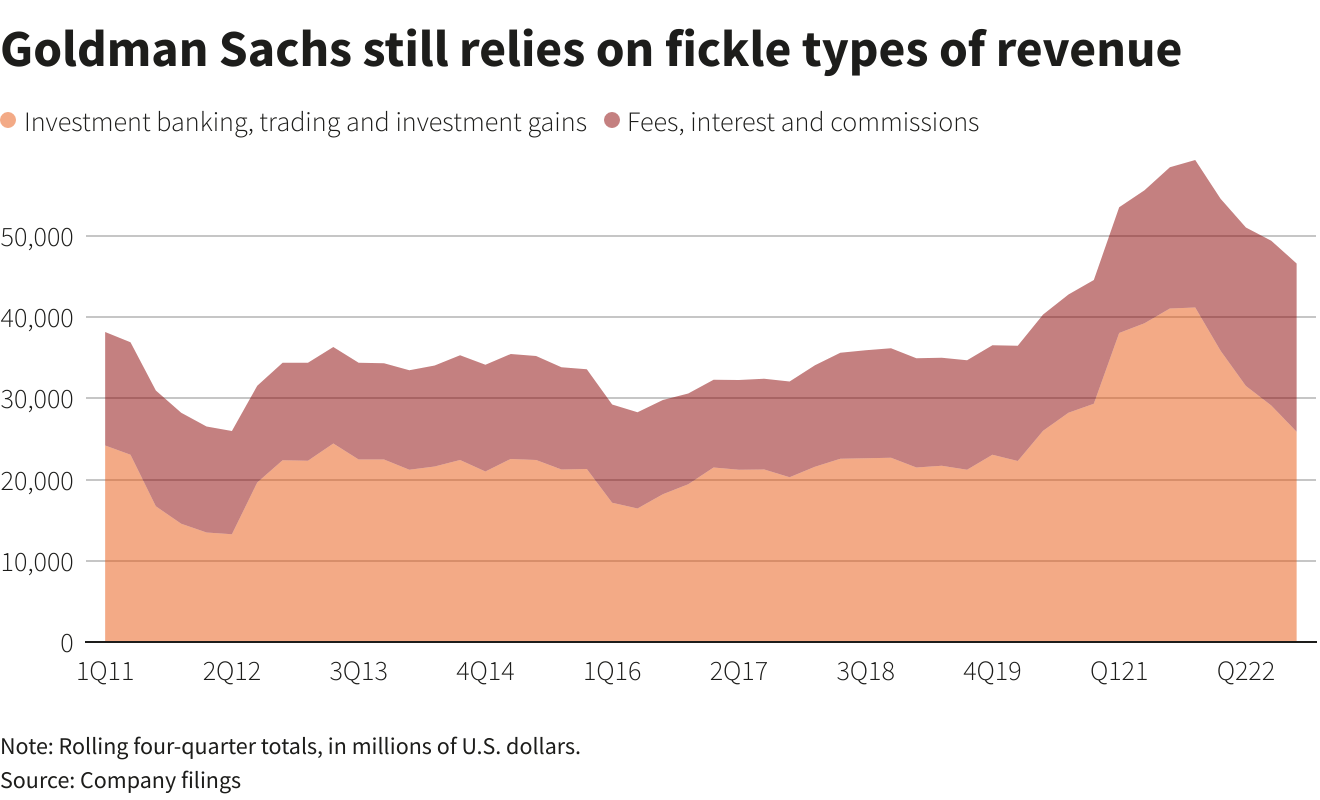

Ahora también hay más en juego. Una de las razones para lanzar Marcus fue brindarle a Goldman ingresos más estables para compensar las oscilaciones en sus brazos comerciales y de negociación. Esa volatilidad es la razón por la que los inversores pagan una quinta parte menos por dólar de las ganancias de Goldman que las de Morgan Stanley. Es un descuento que los empleados senior, a quienes a menudo se les paga en acciones, se lamentan rápidamente. E incluso si no es todo culpa de Solomon, definitivamente es su problema.

- Reuters